Rimetti a noi i nostri debiti, con la monetizzazione del debito pubblico

Ai tempi di Erode, c’era un tizio che vantava un credito di diecimila talenti nei confronti del proprio servo.

Il prodotto interno lordo del regno di Erode era di novecento talenti, il gettito delle tasse della Galilea e della Perea non superava i duecento talenti e non c’era una legge sulle crisi da sovraindebitamento per cui il servo era davvero nei guai.

Il padrone, in prima battuta, valutò di mettere all’asta il servo, sua moglie e i suoi figli, ma poi, sarà per i costi della procedura e i ribassi d’asta, sarà perché vide la luce, alla fine decise di condonare completamente il debito.

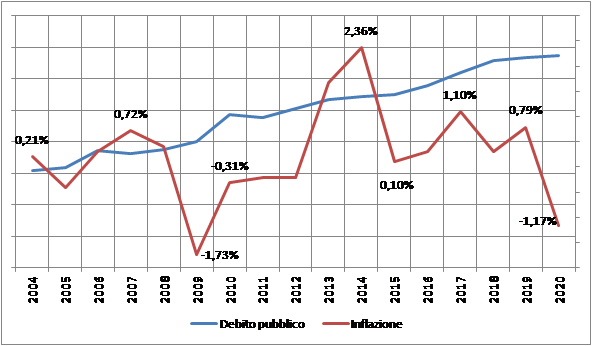

Nel nostro benefico regno di Democrito, il prodotto interno lordo pro capite nel 2020 è crollato al di sotto dei 16 mila euro (era 24 mila solo l’anno precedente), il gettito delle tasse nei primi undici mesi del 2020 è stato pari a 393,6 miliardi (di Euro) e il debito pubblico italiano alla fine dello stesso anno era di 2.600 miliardi (sempre di Euro) pari al 157,5% del prodotto interno lordo (che nel frattempo era crollato dell’8,8%).

Ecco perché mi è venuta in mente la parabola del “Re buono e del servo spietato” (Matteo 18,21-35).

Le previsioni per il corrente anno 2021 ci dicono che il rapporto debito/prodotto interno lordo salirà al 160% a causa dei prestiti europei, ma anche che quell’iniezione di denaro permetterà una ripresa del prodotto interno lordo del 3,5%.

Certamente riusciremo a fare ber bene tutto ciò che ci richiede l’Europa per darci quei denari: il business plan, le riforme, ci doteremo di governi stabili, eccetera (nel caso ci fosse qualche dubbio rimando a un precedente intervento), ma, calcolatrice alla mano, supponendo di non fare altro debito e di vedere confermata la previsione di crescita del 3,5%, per portare il debito pubblico a un valore inferiore al prodotto interno lordo, occorreranno 15 anni.

15 anni in economia si chiamano “lungo termine” e anche a non voler essere menagrami come il compianto J.M. Keynes (per il quale “nel lungo termine saremo tutti morti”), non vi è dubbio che sia un periodo troppo lungo per tornare al benessere.

Quindi, un po’ perché la pazienza ha un limite (Giobbe era paziente, ma se lo poteva permettere perché era estremamente ricco), un po’ perché si sa che gli esseri umani non fanno mai tesoro delle proprie fortune, c’è chi si chiede, come l’economista Rony Hamaui e i parlamentari della Lega Alberto Bagnai e Claudio Borghi, se non sarebbe più semplice ridurre il debito convincendo il creditore a cancellarlo come successe ai tempi dell’Italia di De Gasperi nei confronti della Germania.

Naturalmente il creditore a cui chiedere questo favore sarebbe la Banca Centrale Europea perché sarebbe davvero disonesto chiederlo ai privati (che detengono il 6% del debito) e del tutto inutile agli altri investitori finanziari italiani e stranieri (detentori del 75% del debito complessivo). Oltretutto, la BCE, insieme alle altre Banche centrali e alla Banca d’Italia, detiene “solo” il 20% del debito italiano[1] per cui non si risolverebbe il problema in toto.

Inoltre, la cancellazione del debito rappresenterebbe una perdita nel bilancio della BCE. Poiché, quel bilancio è già di per sé esiguo (1% del PIL europeo), una perdita di quel genere potrebbe minare la credibilità della stessa banca centrale sui mercati nei quali si approvvigiona di denaro.

Infine, la BCE non può certo cancellare il debito di un singolo paese. Non può farlo per statuto e certamente i paesi con un rapporto debito/pil virtuoso (Germania e Paesi Bassi) si metterebbero di traverso. In effetti, la Germania potrebbe ricambiare il favore del dopoguerra, ma non ci conterei troppo.

L’unica strada percorribile sarebbe quella della monetizzazione del debito.

La letteratura sull’argomento generalmente fa perdere la testa dietro ragionamenti complicatissimi eppure è una politica monetaria concettualmente semplicissima.

In pratica, la BCE dovrebbe sostituire i titoli di stato in portafoglio con altri irredimibili o perpetui. In altre parole, titoli rappresentativi di un debito che non deve essere rimborsato. In alternativa, potrebbero essere titoli con una scadenza, ma continuamente rinnovati con emissioni a pari condizioni come una cambiale che venisse continuamente rinnovata.

Operando in questo modo, il bilancio della BCE continuerebbe a registrare all’attivo i titoli evitando la perdita che dovrebbe esporre cancellando il debito tout court e il paese debitore avrebbe tutto il tempo di risanare il proprio prodotto interno lordo senza la spada di Damocle del debito. In effetti è roba da contabilità e finanza creativa perché, parliamoci chiaro, un titolo di credito che non permette di incassare il credito è carta straccia. Ma tant’è.

Questa tecnica è applicata, con vari distinguo, in diversi paesi extra UE. L’esempio più eclatante è il Giappone che, attraverso il costante acquisto di titoli a 10 anni, immette moneta in misura vicina al deficit in modo da “coprire la perdita” di bilancio.

Il rapporto nominale debito pubblico/prodotto interno lordo del Giappone è significativamente alto (238%), ma quello reale è del 140% perché, come detto, buona parte del debito non sarà mai rimborsato.

La critica fondamentale a questa politica monetaria è sempre la stessa ovvero il rischio di un’impennata dell’inflazione conseguente all’aumento della moneta in circolazione, ma siccome l’inflazione scatta quando la quantità di moneta in circolazione è superiore alla quantità di risorse acquistabili, nel nostro mondo di superproduzione questo spauracchio non ha alcun senso.

L’esperienza del Giappone conferma, infatti, che, allo stato delle risorse attualmente a disposizione, non vi è alcuna correlazione fra l’aumento del debito finalizzato all’immissione di moneta e inflazione.

Come detto, le tecniche di monetizzazione del debito, seppur identiche nel risultato, sono varie. Per esempio, l’ex ministro dell’Economia, Giovanni Tria, propose l’utilizzo dei titoli perpetui per finanziare solo gli investimenti pubblici[1].

Spingendoci al limite, si può ragionare anche di spendere all’origine senza creare debito come sostengono i teorici della Teoria della Moneta Moderna[2] (MMT) secondo la quale la spesa pubblica può essere finanziata facendo ricorso al denaro direttamente stampato dalla banca centrale che non dovrebbe essere un’istituzione separata e indipendente, come invece è la Bce, ma un organismo al servizio della politica del governo.

La cosa più simpatica di questa teoria è che la spesa pubblica non sarebbe più influenzata dalle entrate fiscali. Le tasse non avrebbero quindi la funzione di finanziare la spesa pubblica, ma di creare la domanda di moneta da parte di imprese e famiglie (che sarebbero costrette, appunto, a ottenere denaro per pagare le tasse) e di controllare il potere di spesa delle persone e, conseguentemente, l’inflazione (ma è mai possibile che nessuno si liberi mai di questo desueto spauracchio?).

MMT a parte, personalmente ritengo che per i paesi dell’Unione Europea, con le loro economie a due velocità, qualsiasi strada di monetizzazione del debito sarà difficilmente percorribile a meno di uno sconquasso economico davvero irreversibile.

Ma parliamoci chiaro, il punto non è da dove arrivano i soldi.

Il punto è che, a prescindere da chi mette in circolazione la moneta e dalla tecnica con cui lo fa, essa deve arrivare nella misura giusta e nelle tasche giuste.

Purtroppo, fino ad ora le politiche monetarie espansive unite ai tassi di interesse negativi, anziché creare un temporaneo disincentivo per il risparmio e, quindi, uno stimolo agli investimenti e ai consumi, hanno soltanto rafforzato il patrimonio delle banche (come è successo con il Quantitative Easing di Draghi) e alimentato le speculazioni finanziarie.

Invece, qualsiasi politica monetaria produce i suoi effetti solo se, come abbiamo detto più volte, ha un impatto diretto sull’economia reale. In altre parole, affinché sostenga lo sviluppo economico e il benessere di un paese, il denaro deve finire alle imprese sotto forma di ricavi o investimenti e alle famiglie sotto forma di salari e prestiti. In altre parole, la moneta deve servire per mettere in atto tutte quelle iniziative che, in ultima analisi, spingono il prodotto interno lordo a superare il debito pubblico il cui ammontare, a quel punto, perde di qualsiasi interesse.

Sulla base di questo principio, perde pertanto significato anche la richiesta di monetizzare il debito.

E poi, chi lo dice che, una volta che ci hanno cancellato il debito, diventiamo virtuosi?

Anche la parabola di Matteo non ha avuto un happy ending perché, seppur esdebitato, il servo andò a sua volta a battere cassa da un proprio debitore.

[1] Giovanni Tria e Renato Brunetta, La visione di Giovanni Tria su euro e investimenti pubblici fuori dai parametri Ue, Il Sole24Ore, 8 marzo 2017.

[2] Per tutti: Warren Mosler, Economia della Valuta Moderna: Il libro base della Modern Money Theory, Edizioni Si, 2016.

[1] Fonte; Bankitalia.