Private equity e casse di previdenza

Private equity e casse di previdenza

Di questi tempi di inflazione alta e costante, stante la fame di rendimento, le Casse di previdenza dei professionisti manifestano grande interesse ad investimenti alternativi.

Gli investimenti alternativi comprendono qualunque asset al di fuori delle tre classi tradizionali delle azioni, del reddito fisso e degli equivalenti della liquidità.

Rispetto agli asset tradizionali, gli investimenti alternativi sono più complessi, meno regolamentati e, spesso, meno liquidi.

Di conseguenza gli investitori alternativi sono più tolleranti al rischio.

Oggi cercherò di illustrare il private equity, di vedere che cos’è e se sia compatibile con la natura previdenziale delle risorse ivi investite.

Con il private equity si indica l’attività di investimento istituzionale nel capitale di rischio per l’avvio e/o la crescita di imprese di piccole o medie dimensioni che presentano un elevato potenziale di sviluppo nei termini di nuovi prodotti o servizi, nuovi processi, tecnologie.

Si tratta di investimenti, a medio termine 5-10 anni, in imprese non quotate e quindi di investimenti illiquidi.

Gestire e rappresentare il rischio nel private equity non è facile perché è illiquido mancando un mercato liquido e continuo che scambi le quote degli investimenti degli istituzionali.

Non si conosce, voglio dire, la volatilità cioè la variazione dei prezzi.

La duration dell’investimento è lunga e quindi il rendimento sarà reale solo al momento della liquidazione delle quote.

E’ una sorta di delega in bianco!

Per un miglior approfondimento della materia suggerisco la lettura del quaderno giuridico n. 24 del giugno 2022 della Consob “Piccole e medie imprese e finanziamento del progetto imprenditoriale: una ricerca per un nuovo tipo di emittente”.

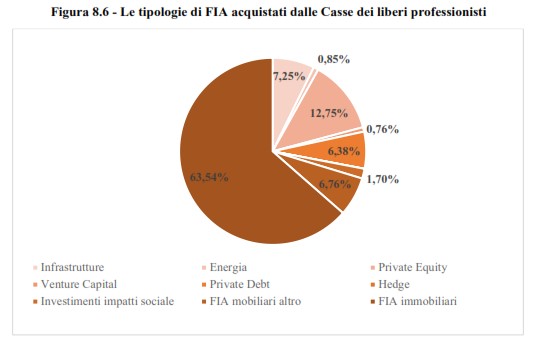

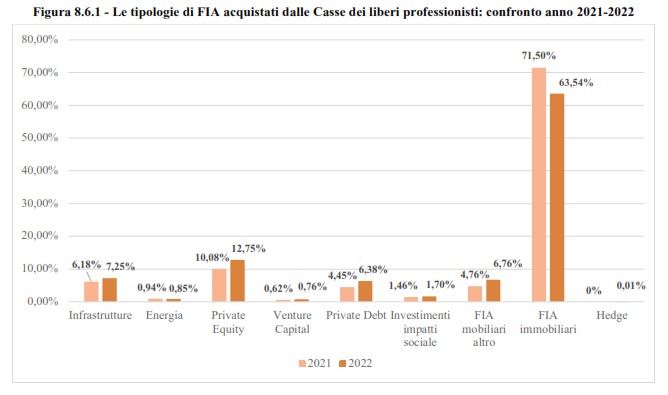

Le figure 8.6 e 8.6.1 di pag. 82 del Decimo Report Adepp del 2023 fotografano graficamente la situazione:

Nella short letter di Inarcassa del 7 agosto 2023 pubblicata il 18 settembre 2023, per trovare una conferma di ciò che vado dicendo, è dato leggere: “si conferma il contributo positivo degli asset illiquidi” dichiarando un risultato gestionale lordo dei primi 8 mesi del 2023, pari a circa +5,4%.

A mio giudizio, per quanto detto più sopra, queste asset class sono incompatibili con la natura previdenziale delle risorse dato che è molto difficile valutare il rischio con la conseguenza che il rendimento può essere a doppia cifra, se l’impresa investita va bene, ma anche comportare la perdita del capitale investito.

La vigenza di FICO ne è una riprova sul campo.

Il dott. Enrico Cibati, responsabile investimenti per Cassa Forense, il 19 settembre u.s. (Fonte: Il Sole24Ore Radiocor Plus) avrebbe dichiarato “l’importanza del regolamento sugli investimenti, ricordando alcuni paletti che frenano la possibilità di far crescere il patrimonio, asset indispensabile per pagare un domani le pensioni degli avvocati. Cassa Forense, spiega Cibati, prevede un disavanzo solo dal 2043 ma oggi, paradossalmente, è costretta a detenere il 75% del patrimonio in forme liquidabili in 5 giorni e non può investire nel private equity”.

Possibile che il decisore politico non si renda conto della situazione?

Se, come scrive Inarcassa nella sua short letter, in questo periodo è “attraente l’investimento in titolo di Stato, con attenzione alla parte della curva che meglio si adatta al proprio profilo di rendimento / rischio” non sarebbe il caso, come ho già scritto, che il Governo vada ad emettere un bond dedicato alle Casse?

Non a caso le varie presentazioni di questi strumenti si concludono sempre con la seguente avvertenza: “Gli investimenti in strumenti finanziari sono soggetti alla variabilità del mercato e possono determinare la perdita, in tutto o in parte, del capitale inizialmente investito”.

Perdere il capitale investito significa perdere le pensioni!