Finanziamento con ammortamento alla francese. La pattuizione dei rimborsi e gli interessi maturati, ritenuti esigibili ad ogni scadenza

Finanziamento con ammortamento alla francese. La pattuizione dei rimborsi e gli interessi maturati, ritenuti esigibili ad ogni scadenza

L'articolo è un estratto del lavoro ‘Le criticità dell’ammortamento alla francese. Il ruolo nevralgico dei rimborsi del capitale’, settembre 2023, in assoctu.it

Premessa. La velocità di rimorso del capitale

Mentre per un ordinario finanziamento a rimborso unico l’importo del capitale utilizzato rimane invariato per l’intero periodo, nei finanziamenti a rimborso graduale l’utilizzo del capitale non rimane costante nel periodo, bensì si modifica, riducendosi nei valori in essere ad ogni periodica scadenza (debito residuo). Il prezzo, espresso dal tasso ex art. 1284 c.c., si commisura in termini proporzionali, inizialmente all’importo erogato e successivamente ai valori che residuano dai rimborsi periodici pattuiti; di tal guisa, matematicamente l’ammontare complessivo della spettanza degli interessi convenuti si commisura proporzionalmente all’utilizzo medio annuo del capitale [Dm = (D0 + D1 + D2 + … Dn-1)/n], espressione di sintesi sulla quale si appunta l’equilibrio stesso del contratto espresso dal tasso ex art. 1284 c.c.:

tasso = monte interessi / utilizzo medio periodale del capitale x anni. [2]

Nei finanziamenti ad ammortamento graduale, per la definizione univoca dell’obbligazione accessoria degli interessi, rimane determinante la pattuizione, sia della velocità di produzione/maturazione degli interessi espressa dal tasso ex art. 1284 c.c., sia della velocità di rimborso del capitale, espressa dallo scaglionamento dei rimborsi periodici del capitale che definisce l’utilizzo medio periodale del capitale, senza il quale rimarrebbe matematicamente indeterminato il tasso convenzionale.

Mentre la spettanza degli interessi, per l’importo complessivo pattuito, per volontà delle parti, nell’adempimento, può essere distribuita alle distinte scadenze diversamente dalle modalità di maturazione espresse nella pattuizione, il rimborso del capitale rimane invariato, quale variabile indipendente, negli ammontari e nell’ordine temporale espressi nella pattuizione.

Al fine di evitare commistioni fra le variabili indipendenti, espressive dei termini pattuiti, e quelle dipendenti, espresse nell’adempimento, rimane opportuno tenere separati i due ambiti e, come suggerito da una risalente Cass. S.U. (n. 3797 del 23 novembre 1974), distinguere la spettanza degli interessi pattuiti - tassativamente espressa nella modalità di produzione/maturazione proporzionale al tasso corrispettivo, regolata dagli artt. 821, 1283 e 1284 c.c., riferita all’obbligazione principale compiutamente definita nei distinti valori periodici - dalla debenza degli interessi, corrispondente all’importo pattuito, espressa nei tempi e modalità di pagamento rimessi alla volontà delle parti, da corrispondere alle distinte scadenze, unitamente ai rimborsi periodici pattuiti.

Tale distinzione trova conforto e riscontro nella matematica finanziaria. E. Levi, con riferimento, in generale, ai rimborsi graduali di un finanziamento fa riferimento a due distinte modalità di concordare la pattuizione: i) una forma elementare che distingue pagamenti in conto interessi e pagamenti in conto capitale, nella quale si conviene il pagamento periodico degli interessi maturati (senza capitalizzazione) e, distintamente il graduale rimborso del capitale; ii) una forma più complessa, nella quale l’operazione è concepita come uno scambio fra la somma inizialmente mutuata e l’insieme dei pagamenti che il debitore farà al mutuante, senza fare distinzione fra pagamenti in conto capitale e pagamenti in conto interessi e, in questo caso, occorre stabilire, non più una legge per calcolare interessi semplici, ma una legge che determini la “equivalenza” fra prestazioni e controprestazioni. (E. Levi, Corso di matematica finanziaria e attuariale, 1964, pagg. 215 e segg.). [3]

Alla prima forma di pattuizione corrisponde l’ammortamento all’italiana. Diversamente, nell’ammortamento alla francese, i termini pattuiti rispecchiano la seconda impostazione prospettata da E. Levi. In tale impostazione il regime finanziario - semplice o composto -impiegato nella pattuizione dei pagamenti periodici, nel corrispondente rapporto di equivalenza finanziaria rispetto ai tempi del pagamento, assume, matematicamente, un ruolo dirimente. Tuttavia, nei contratti di credito non si pone l’alternativa fra regime semplice e composto previsto nella matematica finanziaria, in quanto la pattuizione della spettanza degli interessi maturati, inclusi nella rata di pagamento periodico, rimane dettata dall’ordinamento esclusivamente nella proporzionalità del regime semplice.[4] L’ordinamento prevede anche che la spettanza, nell’adempimento, possa essere corrisposta, per la parte maturata, ad ogni scadenza, anticipatamente rispetto al rimborso del capitale, ma questa discrezionalità, con la pattuizione della rata costante, rimane matematicamente impedita: con i rimborsi che risultano dall’equivalenza intertemporale nel rapporto al tasso proporzionale dell’art. 1284 c.c., l’imputazione degli interessi nell’adempimento rimane univocamente definita nel valore che residua dalla rata costante convenuta.[5]

Le due alternative forme contrattuali: la pattuizione distinta dall’adempimento.

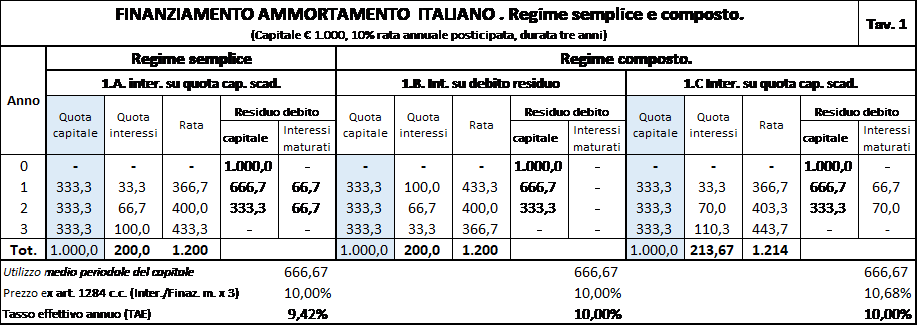

Finanziamenti con ammortamento all’italiana. In tali finanziamenti viene raccolto l’assenso direttamente sul rimborso costante del capitale, che integra e completa l’obbligazione principale di riferimento. Per l’esempio di un finanziamento di € 1.000 al 10%, con ammortamento in tre annualità e quota capitale a rimborso costante (€ 333,3), gli interessi che maturano nel corso del periodo sono dati dal semplice rapporto del tasso convenuto all’utilizzo del capitale iniziale e agli utilizzi che residuano dai rimborsi previsti nei periodi.

Gli interessi che maturano gradualmente nel rapporto proporzionale all’utilizzo periodico del capitale ammontano complessivamente a € 200, importo corrispondente, in ragione d’anno, al 10% dell’utilizzo medio periodale del capitale [€ 666,6 = (1.000 + 666,6 + 333,3)/3].

Nell’adempimento, i distinti rimborsi congiuntamente all’ammontare complessivo della spettanza degli interessi - definiti nella pattuizione, nella velocità proporzionale di maturazione espressa dal tasso convenuto - vengono a costituire i vincoli di chiusura che matematicamente presiedono il piano di ammortamento. In detto piano, l’imputazione dell’ammontare degli interessi convenuti può essere, alle distinte scadenze, diversamente disposta, entro i margini consentiti dall’ordinamento: i) la corresponsione deve riguardare interessi venuti ad esistere, cioè maturati; ii) la corresponsione precede o, al più, accompagna il rimborso del capitale. Pertanto, la corresponsione della debenza degli interessi, nell’ammontare complessivo di € 200, può essere convenuta dalle parti alle distinte scadenze nell’arco compreso fra i due estremi:

i) nella modalità che la matematica finanziaria esprime nel regime semplice, nella quale il rimborso della quota capitale è accompagnato dagli interessi cumulativamente maturati sulla stessa (Tav. 1.A);

ii) nella modalità che la matematica finanziaria esprime nell’anima lecita del regime composto, dove, in ciascun periodo, gli interessi maturati sul debito residuo vengono, per l’intero, immediatamente corrisposti nella rata esprimendo, nell’ammontare complessivo, il medesimo importo convenuto nella proporzionalità del regime semplice (Tav. 1.B).

Ogni altra modalità del regime composto di comporre, nell’adempimento, il piano di ammortamento, conduce ad importi della debenza degli interessi discosti da quello pattuito, per la presenza di interessi su interessi. (ad es. Tav. 1.C).

Finanziamenti con ammortamento alla francese. In tali finanziamenti, di regola, non si dispone di un’esplicita indicazione contrattuale del criterio di rimborso del capitale. Nella circostanza, i termini della pattuizione sono espressi dalla prestazione (finanziamento iniziale) e controprestazioni periodiche (rate), corrispondenti al tasso convenzionale pattuito: la spettanza degli interessi trova espressione nell’equivalenza intertemporale fra il capitale erogato al tempo 0 (t0) ed i distinti pagamenti periodici, corrispondenti ai rimborsi maggiorati degli interessi maturati sugli stessi in regime semplice alle distinte scadenze (tk).

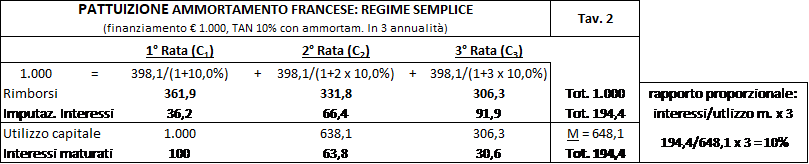

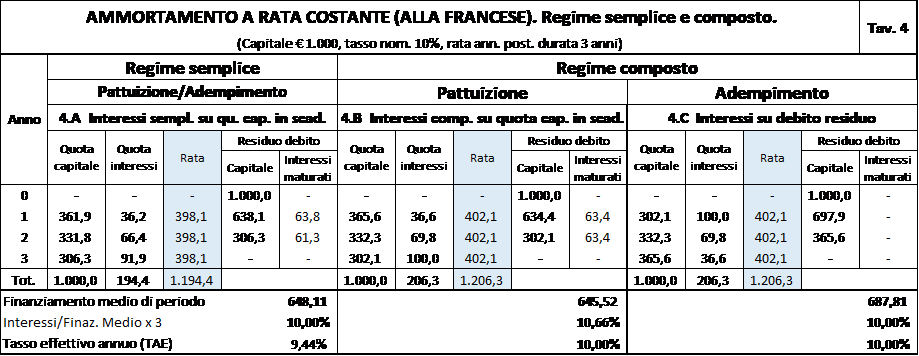

Per l’esempio del finanziamento di € 1.000 rimborsabile in tre annualità costanti, al tasso convenzionale del 10%, la matematica finanziaria – nella ragione proporzionale del regime semplice – esprime l’equivalenza intertemporale al capitale iniziale per le quote di rimborso nella 1°, 2° e 3° scadenza corrispondenti, nell’ordine temporale, a € 361,9, € 331,8 e € 306,3 che, congiuntamente agli interessi maturati sulle stesse, restituiscono alle distinte scadenze la rata costante di € 398,1 e la spettanza degli interessi di € 194,4.

Con la rata di € 398,1, rimane univocamente determinata l’obbligazione accessoria di € 194,4, nel rapporto proporzionale, in ragione d’anno, espresso dal tasso del 10% riferito all’utilizzo medio periodale del capitale di € 648,1 [(1.000 + 638,1 + 306,3)/3]. L’obbligazione principale, con i rispettivi rimborsi, e la spettanza degli interessi, corrispondente al tasso del 10%, vengono a costituire - congiuntamente al valore della rata pattuita (costante o meno) - i vincoli di chiusura che presiedono l’adempimento espresso dal piano di ammortamento.

L’impiego del regime semplice - espresso dalla matematica finanziaria in alternativa al regime composto - risulta del tutto rispondente agli artt. 821 e 1284 c.c., oltre che funzionale al rispetto dei presidi posti dall’art. 1283 c.c. e dall’art. 120 TUB, comma 2 lettera b), con il calcolo degli interessi sotteso dall’art. 1194 c.c., rivolto alla quota capitale, resa liquida ed esigibile ad ogni scadenza, espressa in tale regime. [6]

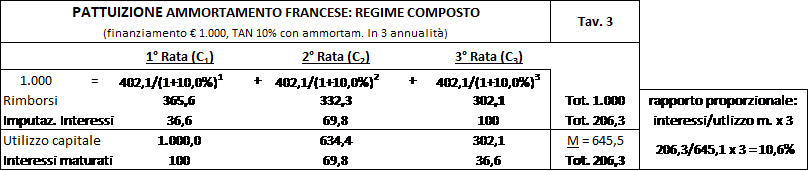

Diversamente, nella formulazione contrattuale ordinariamente adottata dagli intermediari, il valore della rata costante e dell’inclusa spettanza degli interessi: I = ∑R – C, sono determinate matematicamente al TAN impiegato nella metrica del regime composto, in luogo del regime semplice. Infatti, l’equivalenza intertemporale fra il capitale erogato al tempo 0 (t0) ed i distinti pagamenti corrisposti con le rate alle distinte scadenze (tk), è conseguita con gli interessi maturati in capitalizzazione composta.

Rimane ineludibile la distinzione riflessa dalla matematica finanziaria fra il tasso corrispettivo del 10% impiegato in regime semplice e composto: la differenza delle rate e delle rispettive spettanze degli interessi inclusi, esprime la presenza di interessi secondari.

Come per il regime semplice, con l’importo della rata costante rimangono univocamente determinati - seppur, sul piano giuridico, impropriamente corrispondenti al regime composto - i rimborsi del capitale, volti ad integrare la pattuizione, nei valori dell’obbligazione principale che residua ad ogni scadenza, determinando l’utilizzo medio periodale del capitale (€ 645,5) posto a base dell’equilibrio contrattuale espresso dal tasso convenzionale del 10% nel regime composto. Per il valore della rata di € 402,1, il TAN riportato in contratto (10%) non è altro che il parametro di calcolo (TAN = TAE) che, nella metrica del regime composto, esprime la rata di € 402,1 e quindi complessivamente la spettanza degli interessi di € 206,3 corrispondente, nella metrica del regime semplice, al tasso del 10,6%.

Il tasso del 10% rappresenta l’unità di misura composta, matematicamente equivalente alla misura semplice del 10,6%, così come, per la medesima distanza, la misura di 10 miglia corrisponde alla misura di 16 chilometri. Rimane metaforicamente ininfluente l’espressione della misura, in chilometri o in miglia, impiegata nell’adempimento per il calcolo della debenza da corrispondere alle distinte scadenze, se nella pattuizione la misura del valore della spettanza è stata propriamente definita in chilometri corrispondenti, al di fuori della metafora, al tasso di proporzionalità ex art. 1284 c.c. Ritornando alla metafora, pattuendo, invece, in contratto la distanza di 10 miglia, è possibile, nell’adempimento, percorrere 16 chilometri, ma in tal modo si mistifica la distanza (il prezzo del finanziamento) espressa in contratto.

Con l’impiego del regime composto nella definizione della rata (costante o meno), sul piano meramente matematico, non è necessaria l’indicazione contrattuale del criterio di rimborso del capitale, in quanto l’adempimento espresso dal piano di ammortamento rimane vincolato al rispetto del TAN = TAE, diverso dal tasso ex art. 1284 c.c., che, per la rata costante, può essere conseguito attraverso infinite combinazioni di rimborso del capitale e corresponsione di interessi. Con il regime composto – diversamente dal dettato giuridico che individua nell’equivalenza intertemporale del regime semplice, fra prestazione e controprestazione, i rimborsi del capitale corrispondenti all’equilibrio proporzionale espresso dal tasso ex art. 1284 c.c. – i rimborsi stessi risultano matematicamente sottratti alla pattuizione, rimanendo determinati, in via residuale, dal criterio di imputazione degli interessi adottato nell’adempimento.

Nel contratto predisposto dall’intermediario, non risultando precisato né l’impiego del regime composto, né il criterio di rimborso del capitale, il prenditore è autorizzato a ritenere che il tasso convenuto sia impiegato in regime semplice, del tutto rispondente alla ragione proporzionale dettata dagli artt. 821 e 1284 c.c., con riferimento ai rimborsi univocamente espressi dalla matematica in tale regime. La valenza del contratto ex art. 1372 c.c. (forza di legge fra le parti) è pur sempre condizionata alla possibilità di accettare o rifiutare le condizioni stabilite dall’intermediario, ma questo presuppone la chiara indicazione e la compiuta e consapevole conoscenza, secondo l’ordinaria diligenza ex art. 1341 c.c., delle condizioni di calcolo che sottendono i valori riportati in contratto.[7] Al riguardo, la Cassazione in più occasioni ha avuto modo di precisare che, mentre non rileva la difficoltà del calcolo, inerente alla capacità tecnica di determinazione del piano, rileva invece che ‘il criterio di calcolo risulti con esattezza dallo stesso contratto’ (Cass. n. 22898/05, n. 2317/07, n. 17679/09, 25205/14). Come stabilisce la Direttiva sul credito al consumo, ripresa dallo stesso art. 117 TUB, ciò che rileva sono le condizioni di calcolo, non l’esito dello stesso: rileva la modalità di calcolo della rata pattuita, non l’esito economico, né tanto meno assume rilievo la modalità impiegata nell’adempimento per distribuire nel piano il valore già maggiorato della spettanza inclusa nella rata pattuita, attraverso il calcolo in ragione uniperiodale sul debito residuo, che replica la formula che il regime composto condivide, in ogni singola scadenza, con il regime semplice [(1+i)1 = (1+1 x i)].

Dalla formulazione contrattuale ordinariamente adottata dagli intermediari discende, in termini matematici inequivoci, che – indipendentemente e ancor prima della scelta del criterio di imputazione degli interessi adottato nel piano di ammortamento - la definizione delle due obbligazioni, nell’equilibrio contrattuale espresso dal tasso convenuto nella determinazione della rata pattuita, rimane informata al regime composto, nell’anima illecita della produzione di interessi su interessi, che maggiora la spettanza degli interessi inclusa nella rata stessa. Con ciò si esprime la volontà, questa sì giuridica oltre che matematica, di equiparare il capitale finanziato C del tempo to alla successione dei montanti rimborsati al tempo tk espressi dalla relazione Rk = Ck x (1+i)k, anziché i valori Rk = Ck x (1+k x i) del regime semplice, che lascerebbero improduttivi gli interessi maturati.

Per l’ammontare della spettanza degli interessi che esita dall’equivalenza intertemporale, viene meno la proporzionalità nel rapporto al capitale utilizzato, risultando il tasso commisurato al montante in essere a ciascuna scadenza (salvo la 1° rata, cfr.: Tav. 3 -4.B): il TAN convenuto impropriamente in regime composto, viene a perdere il significato di misura del prezzo ex art. 1284 c.c.[8]

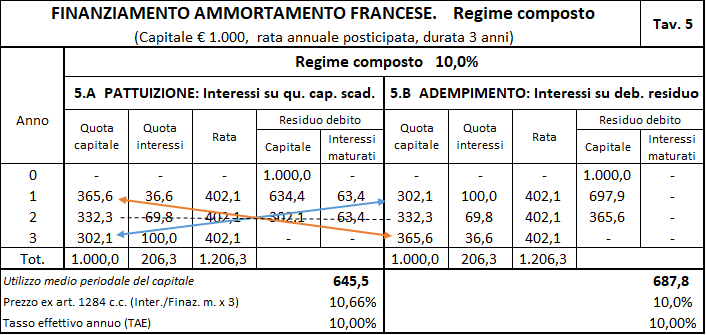

Nell’adempimento il valore maggiorato della spettanza, incluso nella rata pattuita al TAE del 10%, viene distribuito nella debenza alle distinte scadenze, con l’imputazione anticipata degli interessi riferita al debito residuo, per i diversi rimborsi del capitale riportati in Tav. 5.B: conseguentemente, il medesimo ammontare degli interessi pattuito (€ 206,3) viene riferito all’utilizzo medio periodale del capitale che passa da € 645,5 della pattuizione a € 687,8 nell’adempimento, recuperando il rapporto proporzionale del 10%, disatteso nella pattuizione stessa. Nell’adempimento, la distribuzione anticipata alle distinte scadenze del maggior carico degli interessi pattuito viene a comprimere i rimborsi determinando il roll over degli stessi che, protraendosi reiteratamente nelle successive scadenze, incrementa l’utilizzo medio del capitale sostituendo in tal modo, alla produzione di interessi secondari pattuiti, la produzione, nell’adempimento, di interessi primari. Questa modalità di pagamento degli interessi, espressa nell’adempimento, tuttavia presuppone, pur sempre, la natura secondaria degli interessi al quale è informata la velocità di produzione/maturazione degli interessi, pattuita al TAN = TAE convenuto in regime composto.

Nella pattuizione la presenza di interessi secondari si palesa direttamente nell’equivalenza matematica impiegata [C = ∑R/(1+ i)k] nella determinazione della rata, mentre nell’adempimento, con l’imputazione degli interessi anticipati, calcolati sul debito residuo, si maschera, nell’espressione matematica impiegata, la presenza di interessi su interessi: come é agevole accertare, sul piano matematico, riferendo il calcolo propriamente alle variabili indipendenti della pattuizione, si ottiene l’eguaglianza: [Ik = TAN x j=0k-1Ij + TAN x Capitale – TAN x (k-1) x Rata], dove tornano a comparire gli interessi su interessi.

Nell’adempimento risulta rovesciato il debito rapporto di dipendenza funzionale dell’obbligazione accessoria dall’obbligazione principale, espresso matematicamente nella pattuizione. Ne consegue che non è più l’obbligazione principale, nei distinti valori periodici (art. 1813 c.c.), che, nella pattuizione, esprime la rata e l’obbligazione accessoria: diversamente, nell’adempimento è quest’ultima che, in corrispondenza al preordinato valore maggiorato pattuito, in funzione del criterio di imputazione degli interessi adottato, definisce in via residuale i rimborsi e quindi il corrispondente utilizzo periodale del capitale, sul quale si pretende assumere l’equilibrio contrattuale, convenuto nei rapporto proporzionale ex art. 1284 c.c. [9]

L’inversione è conseguita, semplicemente invertendo l’ordine temporale degli addendi espressi nell’equivalenza intertemporale della pattuizione della rata che, in quanto costante, rimane del tutto inosservata ai non introdotti alla matematica finanziaria, tanto più che i rimborsi del capitale non vengono esplicitamente riportati in contratto, ma solo implicitamente impiegati nella menzionata equivalenza finanziaria.[10]

Il criterio di maturazione degli interessi espresso nella pattuizione, nella velocità corrispondente al regime composto, e il criterio di pagamento degli stessi espresso nell’adempimento, nella velocità corrispondente alla ragione semplice, risultano riferiti ad utilizzi medi periodali del capitale diversi (rispettivamente € 645,5 e € 687,8). Di tal guisa, la penalizzazione, indotta dalla rata definita in regime composto va oltre lo stesso anatocismo: all’anatocismo del finanziamento Zero coupon (Tav. 5.A), espresso nella pattuizione, si assomma l’onere “figurativo” del pagamento anticipato tipico del finanziamento Bullet, espresso nell’adempimento (Tav. 5.B).

Nell’ammortamento all’italiana e in quello alla francese, nell’imputazione anticipata degli interessi maturati sul debito residuo, il diverso ammontare degli interessi che si riscontra è riconducibile alla circostanza che nell’ammortamento all’italiana si realizza un’anticipazione del pagamento degli interessi pattuiti al tasso espressivo della velocità di produzione/maturazione corrispondente al regime semplice, mentre in quello alla francese si realizza un’anticipazione del pagamento degli interessi pattuiti al tasso espressivo della velocità di produzione/maturazione corrispondente al regime composto. In quest’ultimo, l’importo maggiorato degli interessi maturati, nella corresponsione anticipata ad ogni scadenza, per il vincolo della rata costante, si riflette matematicamente in un roll over dei rimborsi che amplifica l’utilizzo medio periodale del capitale. La ‘causa’ dei maggiori interessi, che si riscontrano nell’adempimento espresso dal piano di ammortamento alla francese, non si ravvisa nel maggiore utilizzo del capitale, bensì nella preordinata pattuizione degli interessi composti che, combinata con il vincolo di pagamento costante della rata, determina un incremento dell’utilizzo medio periodale del capitale, assente nell’ammortamento all’italiana.[11]

L’esigibilità degli interessi maturati ad ogni scadenza.

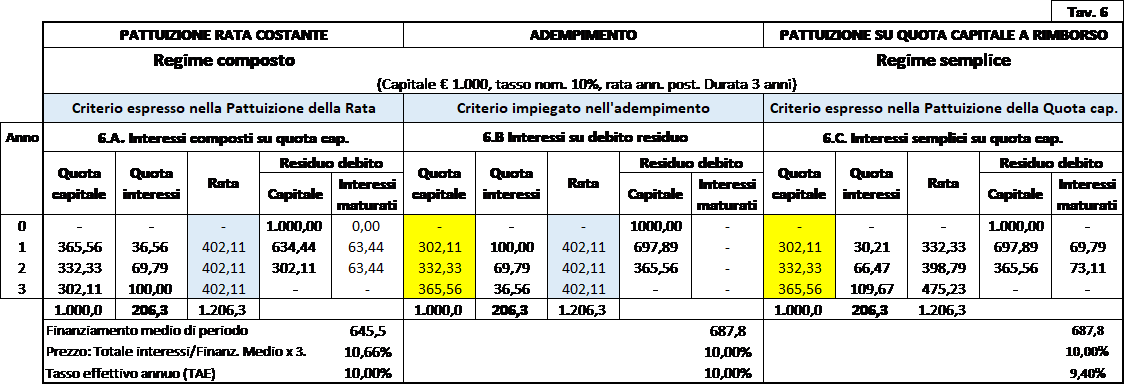

Una parte della dottrina di autorevole riferimento, ritiene che nei finanziamenti gli interessi maturati divengano, ad ogni scadenza, esigibili.[12] Prendendo a riferimento l’esempio dell’ammortamento alla francese, si sostiene che nel contratto, in assenza di una diversa convenzione, la pattuizione riguardi il valore della rata costante (€ 402,1), corrispondente al tasso convenuto del 10% e i rimborsi del capitale risulterebbero univocamente determinati ad ogni scadenza per differenza dal valore della rata, una volta imputati gli interessi maturati nel periodo sul debito residuo. Pertanto, la prospettazione della pattuizione si configurerebbe direttamente nella modalità espressa in Tav. 5.B (Tav. 6.B), riqualificando in questo senso l’equivalenza intertemporale della formula di calcolo della rata pattuita, espressa matematicamente nella modalità di Tav. 5.A (Tav. 6.A).

In questa interpretazione, per i rimborsi implicitamente pattuiti, rimarrebbe fugata ogni criticità connessa all’impiego del regime composto per la determinazione della rata: infatti, per i rimborsi che univocamente residuano dall’imputazione anticipata degli interessi maturati sul debito residuo, si può agevolmente riscontrare che la corrispondente obbligazione principale – come per ogni contratto definito nei rimborsi – presenta, nell’imputazione anticipata degli interessi (Tav.6.B) un ammontare degli interessi (€ 206,3) del tutto identico a quello espresso, per la medesima obbligazione principale, dal regime semplice (Tav. 6.C).

La tesi prospettata, tuttavia, appare sottendere un’apprezzabile commistione fra i termini della pattuizione e dell’adempimento, fra la velocità di maturazione proporzionale degli interessi prescritta dagli artt. 821 e 1284 c.c. per la spettanza degli interessi pattuita e la velocità di corresponsione della debenza degli stessi, rimessa nell’adempimento alla volontà delle parti e, in assenza, alla norma stessa.

Per i finanziamenti a rimborso graduale, la Cassazione ha reiteratamente precisato che ‘la formazione delle rate di rimborso, nella misura composita predeterminata di capitale ed interessi, attiene alle mere modalità di adempimento di due obbligazioni poste a carico del mutuatario – aventi ad oggetto l’una la restituzione della somma ricevuta in prestito e l’altra la corresponsione degli interessi per il suo godimento – che sono ontologicamente distinte e rispondono a finalità diverse. Il fatto che nella rata esse concorrano, allo scopo di consentire all'obbligato di adempiervi in via differita nel tempo, non è dunque sufficiente a mutarne la natura né ad eliminarne l'autonomia.’ (Cass. n. 11400/14, cfr. anche Cass. nn. 3479/71, 1724/77, 2593/03, 28663/13, 603/13, 2072/13). Precisa ulteriormente la Cassazione n. 3224/1972 ‘le implicazioni economiche delle modalità temporali dell’adempimento sono estranee al contenuto dell’obbligazione’.

Come per i finanziamenti a rimborso unico alla scadenza, l’equivalenza finanziaria fra il capitale finanziato (C) e il montante (M) prodotto nel periodo (n) è data da M = C x (1 + n x i), indipendentemente dalla circostanza che nei finanziamenti di tipo Bullet gli interessi maturato siano corrisposti periodicamente, anziché al rimborso del capitale: prima si conviene la spettanza degli interessi in regime semplice, per la determinazione della quale rimane ineludibile la scadenza del capitale, poi si accede alla prerogativa consentita dall’ordinamento nel pagamento anticipato degli interessi maturati.

Se, come ribadito dalla Cassazione, le due obbligazioni pattuite mantengono l’autonomia e separatezza, fra loro e rispetto all’adempimento, e se, inoltre, l’obbligazione degli interessi costituisce un’obbligazione pecuniaria che, in quanto informata al principio nominalistico ex art. 1277 c.c., prescinde dalle modalità e tempi della corresponsione, l’imputazione anticipata degli interessi, convenuta fra le parti o, eventualmente, prescritta dalla norma, non sembra che possa concettualmente precedere e condizionare la pattuizione, modificando la stessa equivalenza finanziaria, dettata dalla matematica finanziaria nella proporzionalità del tasso ex art. 1284 c.c., posta a base dell’equilibrio del contratto, espresso nella pattuizione della rata.

Nella pattuizione delle due obbligazioni a nulla rileva l’adempimento espresso dal piano di ammortamento nelle modalità di calcolo e nell’imputazione degli interessi che, al contrario, rimangono vincolati e subordinati propedeuticamente ai termini pattuiti. Nei finanziamenti con ammortamento alla francese ordinariamente adottati dagli intermediari, la produzione di interessi su interessi si riscontra, ancor prima dell’adempimento, nell’impiego della legge finanziaria composta di definizione della rata pattuita in rapporto al tasso convenuto, che risulta contraria alla prescrizione normativa.

Oltre a disattendere, nella spettanza degli interessi pattuita, il criterio di proporzionalità del tasso convenuto, con buona pace della menzionata autonomia delle due obbligazioni pattuite dal loro adempimento, reiteratamente sancita dalla Cassazione, nell’adempimento si viene a subordinare, in un rapporto di dipendenza dall’imputazione degli interessi adottata, il criterio di rimborso del capitale e con esso il tasso convenzionale ex art. 1284 c.c., esprimente l’equilibrio stesso del contratto. Per altro, dei criteri di rimborso del capitale e di imputazione degli interessi alle distinte scadenze, di regola, non vi è alcuna menzione, né nella pattuizione contrattuale, né nell’adempimento espresso dal piano di ammortamento.

La Suprema Corte ha espresso un chiaro principio: il piano di ammortamento ‘ha il solo scopo di scaglionare nel tempo le due distinte obbligazioni del mutuatario, esso non è idoneo a mutarne la natura né ad eliminarne l’autonomia’.[13] Il criterio di rimborso del capitale, costituendo un elemento integrante l’oggetto del contratto, rimane preordinato alla definizione stessa dell’obbligazione accessoria pattuita nel rapporto proporzionale al tasso ex art. 1284 c.c.: il valore dei rimborsi e della corrispondente obbligazione accessoria rimangono variabili indipendenti, condizionando le modalità di imputazione degli interessi al valore complementare della rata pattuita.

In termini matematici, oltre che giuridici, sono le variabili indipendenti, fissate nella pattuizione - obbligazione principale e tasso ex art. 1284 c.c. - che determinano la spettanza pattuita e condizionano – attraverso i vincoli matematici di chiusura del piano di ammortamento – i valori assunti dalle variabili dipendenti nell’adempimento, non il viceversa.[14]

L’accessorietà degli interessi, come riporta Cassazione n. 9800/1991, attiene esclusivamente al momento genetico dell’obbligazione di interessi, nel senso che “la decorrenza degli interessi presuppone la nascita dell’obbligazione principale e cessa con l’estinzione di questa e non esclude, pertanto, che, una volta sorto, il credito degli interessi costituisca un’obbligazione pecuniaria autonoma da quella principale”. Come prescritto dalla norma, è il tasso ex art. 1284 c.c., congiunto all’obbligazione principale – nei valori che residuano dai rimborsi parziali pattuiti - che determina il valore dell’obbligazione geneticamente accessoria, non il viceversa. ‘I frutti civili si acquistano giorno per giorno in ragione della durata del diritto’: non è il diritto (capitale) che si ragguaglia giorno per giorno ai frutti civili, per giunta dipendente dal criterio stesso di imputazione degli interessi, adottato nel piano di ammortamento.

Nell’ammortamento alla francese, nella formulazione contrattuale ordinariamente adottata dagli intermediari, la pattuizione non riporta alcuna esplicita indicazione del criterio di rimborso del capitale. Tale aspetto che necessariamente deve integrare la pattuizione viene colmato dalla matematica che restituisce, per il valore della rata pattuita, nell’equivalenza finanziaria, fra prestazioni e controprestazioni, i rimborsi periodici del capitale e, per differenza, gli interessi corrisposti ad ogni scadenza: nella formulazione adottata, tale equivalenza rimane informata impropriamente al regime composto, (Cfr. Tav. 3), con una maggiorazione ricondotta alla produzione degli interessi su interessi. Per giunta, l’adempimento - con i rimborsi invertiti, ottenuti in via residuale dall’imputazione periodica degli interessi maturati sul debito residuo - viola l’autonomia giuridica delle due obbligazioni pattuite con la rata e il corrispondente equilibrio proporzionale espresso dal tasso ex art. 1284 c.c.

Nei principi posti dall’ordinamento, il rapporto causa-effetto e la direzione del nesso causale, si proiettano dalla pattuizione all’adempimento espresso dal piano di ammortamento, non viceversa, tanto più che all’obbligazione principale compiutamente convenuta nei rimborsi del capitale corrisponde un’univoca obbligazione accessoria, mentre non è vero il viceversa. Giustappunto, il rispetto della norma, in particolare gli artt. 821, 1283, 1284 c.c., nonché l’art. 120 TUB, interessano la velocità di produzione/maturazione espressa nel tasso convenuto, riferito all’utilizzo del capitale determinato, univocamente, nei rimborsi pattuiti, che, pertanto, vengono a configurare elementi integranti l’oggetto del contratto; l’adempimento interessa esclusivamente le modalità di imputazione dell’ammontare della spettanza maturata, già definita nell’importo complessivo, espresso nel valore della rata, dal tasso convenzionale pattuito.

Nell’adempimento, l’ordinamento consente alle parti di prevedere il pagamento anticipato degli interessi: la discrezionalità rimessa alle parti rimane circoscritta agli interessi maturati, per il valore complessivo preordinatamente pattuito. L’importo della spettanza pattuita, per lo stesso principio nominalistico che ne presiede il valore, viene gradualmente maturando alla velocità espressa dal tasso convenuto, rimanendo del tutto indipendente dalle modalità di imputazione dei relativi pagamenti adottate nell’adempimento. Se l’adempimento viene assoggettato al vincolo dei pagamenti costanti, l’imputazione anticipata degli interessi maturati ad ogni scadenza rimane preclusa per ogni scaglionamento dei rimborsi, diverso da quello che esprime per complemento alla rata costante, detta imputazione.

Il pagamento anticipato degli interessi maturati sottende pur sempre la precedente e funzionale pattuizione della velocità di maturazione espressa dal tasso convenuto esclusivamente nella proporzionalità del regime semplice, alla quale corrisponda un ‘contenuto assolutamente univoco’: ma tale ‘contenuto univoco’ presuppone, per antecedente, la definizione dei rimborsi, i quali non sembra possano essere determinati, per differenza dalla rata, in funzione della deroga consentita dall’ordinamento nel pagamento anticipato degli interessi maturati. L’ordinamento consente che gli interessi maturati siano corrisposti anticipatamente rispetto alla scadenza del capitale: si tratta pur sempre di interessi maturati in regime semplice, non composto. Lo spirito del presidio posto dall’ordinamento a tutela del prenditore, non sembra consentire che le condizioni dell’adempimento degli interessi possano condizionare la pattuizione stessa dei rimborsi; tanto più nell’ammortamento alla francese, dove la condizione di pagamento anticipato degli interessi maturati, senza alcun vantaggio per il prenditore, replica il medesimo esito economico della produzione di interessi su interessi di Tav. 6.A[15]

L’aspetto rilevante, che qualifica la velocità di produzione/maturazione degli interessi, si colloca a monte, nell’equivalenza finanziaria fra le distinte prestazioni definite nella pattuizione, nel rapporto matematico espresso dalle variabili indipendenti che caratterizzano la tipologia di contratto adottato. Come accennato, la matematica restituisce il medesimo adempimento, riportato nel piano di ammortamento di Tav. 6.B, con l’espressione della debenza degli interessi maturati, con imputazione anticipata, sia per il contratto definito sulla rata di € 402,1 di Tav. 6.A, matematicamente pattuita in regime composto al tasso del 10% - corrispondente propriamente, sul piano giuridico, al tasso del 10,6% in regime semplice – sia per il contratto definito sui rimborsi del capitale di Tav. 6.C, propriamente pattuito in regime semplice al tasso del 10%.

Se la pattuizione si conforma, come nell’ammortamento all’italiana, sull’obbligazione principale, compiutamente accompagnata dai rimborsi periodici, quale che sia il criterio di rimborso convenuto, il pagamento anticipato ad ogni scadenza degli interessi maturati sul debito residuo esprime sempre il medesimo ammontare del regime semplice. In particolare, con l’esplicito assenso sul peculiare scaglionamento di rimborsi geometricamente crescenti, corrispondente all’imputazione anticipata degli interessi maturati ad ogni scadenza, l’operazione rimane governata dal regime semplice, coniugando, nell’adempimento, la medesima spettanza del regime semplice (Tav. 6.C), con la rata costante (Tav. 6.B). Ma questo non consente, nella pattuizione, di sostituire la convenzione della corrispondente rata costante al peculiare scaglionamento dei rimborsi, in quanto alla proporzionalità del tasso ex art. 1284 c.c., corrisponde matematicamente nell’equivalenza finanziaria intertemporale un valore della rata inferiore.

Assume un aspetto dirimente l’assenso contrattuale che, nei finanziamenti con ammortamento alla francese, non è rivolto ai rimborsi, bensì al valore della rata e della spettanza inclusa, per i quali la matematica finanziaria – nei valori ordinariamente adottati nella formulazione contrattuale - esprime il regime composto, con la maggiorazione degli interessi secondari rispetto al regime semplice. Le parti, delle due formulazioni contrattuali – assenso sui rimborsi pattuiti e assenso sulla spettanza inclusa nella rata pattuita - avendo scelto quest’ultima, convengono implicitamente i rimborsi del capitale, che necessariamente integrano l’oggetto del contratto, nei valori giuridicamente riconosciuti dall’ordinamento nell’equivalenza finanziaria intertemporale, fra prestazione e controprestazione, espressa dal tasso convenuto nella ragione proporzionale del regime semplice. Nell’adempimento, dal valore delle rate convenute (costanti o meno), per i vincoli di chiusura del piano, rimane, in via residuale, univocamente determinato il valore degli interessi maturati da imputare ad ogni scadenza: la convenzione del valore delle rate, pertanto, condiziona e determina matematicamente la scelta dell’imputazione degli interessi alle distinte scadenze.

Le modalità di rimborso del capitale non possono risultare sottratte al prenditore per essere implicitamente ricondotte all’esclusiva proiezione esponenziale crescente con il tempo, corrispondente all’imputazione anticipata degli interessi maturati. L’esigibilità anticipata degli interessi maturati ad ogni scadenza, non sembra rispondere ad una prescrizione imperativa, potendo sempre le parti convenire una diversa imputazione. Nell’ammortamento alla francese, la rata costante può agevolmente essere accompagnata da una diversa, più accelerata proiezione dei rimborsi del capitale che, nel regime semplice, consentirebbe una rata ed una spettanza degli interessi inferiori e, per il medesimo valore costante della rata, la convenzione contrattuale di un tasso corrispettivo più alto.

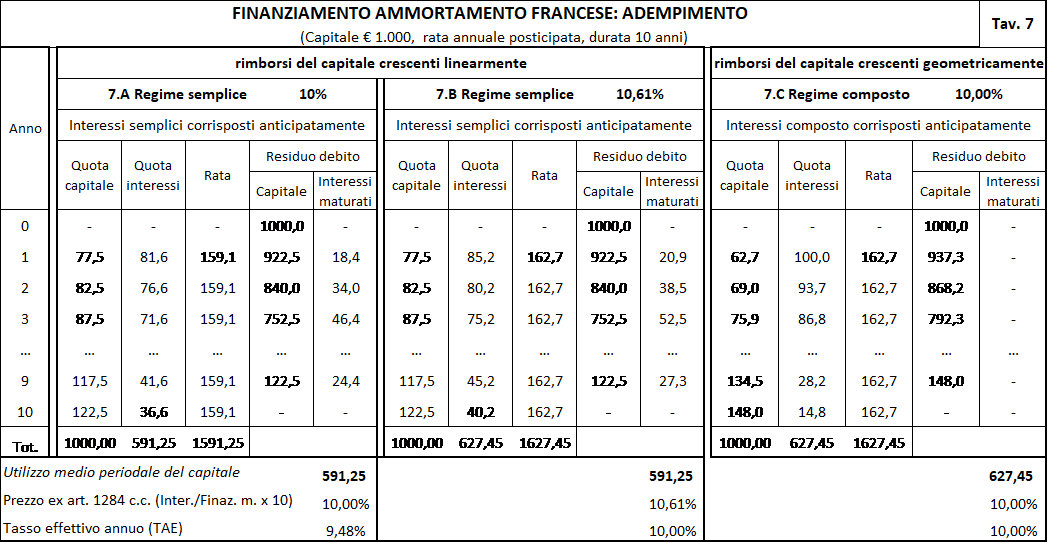

Risulterebbe più equo, trasparente e funzionale, per il capitale erogato, rimettere al prenditore le modalità di rimborso funzionali alle proprie esigenze e disponibilità. Ad esempio, per un capitale erogato di € 1.000, con rimborso in 10 rate annuali, il criterio di rimborso del capitale potrebbe essere accelerato, convenendo una proiezione temporale crescente linearmente, anziché esponenzialmente (€ 77,5, € 82,5, € 87,5, € 92,5, € 97,5, € 102,5, € 107,5, € 112,5, € 117,5, € 122,5), per un utilizzo medio del capitale più contenuto (€ 591,2 in luogo di € 627,4).

Volendo, al tempo stesso, convenire, nell’adempimento, il pagamento di una rata costante per il tasso ex art. 1284 c.c. del 10% – seguendo l’impostazione del primo tipo indicata dal Levi – è sufficiente calcolare gli interessi che maturano in ciascun anno sull’utilizzo del capitale che rimane dopo ogni rimborso[16] e poi semplicemente dividere il montante (1.000 + 591,25)/10 per ottenere la rata costante di € 159,125 (Tav.7.A).

Nell’adempimento, con la convenzione dei menzionati rimborsi del capitale, nella velocità espressa dalla proiezione linearmente crescente sopra indicata, ad ogni scadenza periodica, gli interessi maturati, nella proporzionalità del tasso del 10%, risultano corrisposti – anticipatamente rispetto alla scadenza del capitale – solo per la quota parte che residua dalla rata costante pattuita. Come mostra la Tav. 7.A, una parte degli interessi maturati rimane infruttifera e verrà corrisposta nelle rate successive: per la proiezione temporale dei rimborsi, l’anticipazione nel pagamento, ad ogni scadenza, degli interessi maturati incontra un limite nella rata costante convenuta; di riflesso, a fronte di un tasso ex art. 1284 c.c. del 10%, il rendimento effettivo (TAE), che viene a conseguire l’intermediario, risulta inferiore (9,48%).

L’intermediario, che ordinariamente presta attenzione esclusivamente al rendimento effettivo dell’operazione (TAE), se desidera conseguire il TAE del 10% dovrà necessariamente prevedere in contratto il corrispondente tasso del regime semplice che esprime la proporzionalità prevista dagli artt. 821 e 1284 c.c., pari al 10,61% (Tav. 7.B).[17] Ma in tal modo, il prenditore ha contezza, al tempo stesso, della gradualità dei rimborsi prescelti (che non risultano eccessivamente penalizzanti, in quanto crescenti linearmente) e della rata annuale costante corrispondente al tasso convenzionale del 10,61%, pari a € 162,75 ((1.000 + 627,5)/10).

L’intermediario, al contrario, trova più conveniente e, sul piano dell’offerta di mercato, più concorrenziale, offrire il tasso del 10% associato alla rata costante di € 162,75, senza alcuna indicazione né del regime composto impiegato, né del criterio di rimborso del capitale (Tav. 7.C). In tal modo, nell’adempimento, adottando il criterio di imputazione anticipata degli interessi maturati, lascia ai vincoli di chiusura del piano la determinazione in via residuale dei rimborsi, proiettati matematicamente su una progressione temporale di natura geometrica/esponenziale che esprime, nel rapporto proporzionale del 10%, il medesimo ammontare degli interessi, espresso nell’esempio precedente, per la proiezione dei rimborsi lineare, dal tasso proporzionale del 10,61%. In tal modo, l’intermediario consegue il medesimo ritorno economico impiegando un tasso inferiore (TAN = TAE = 10%), colmando ogni spazio temporale di infruttuosità degli interessi del regime semplice, interscambiato con il roll over del capitale a rimborso che converte gli interessi secondari espressi nella pattuizione in interessi primari riferiti ad un maggior utilizzo del capitale: il tasso del 10%, impiegato nell’adempimento in ragione uniperiodale – dove il regime semplice e composto esprimono il medesimo esito – restituisce nella debenza il valore della spettanza (€ 627,45) indebitamente pattuita nel regime composto al tasso del 10%, in luogo del tasso proporzionale del 10,6%.

Per i contratti di questo tipo - risultando la pattuizione conformata sui pagamenti periodici delle rate, anziché sui rimborsi di capitale – come accennato, l’equilibrio del contratto è conseguito dall’equivalenza finanziaria espressa dalla matematica fra la prestazione iniziale e le controprestazioni periodiche alle distinte scadenze, con l’espressione degli interessi nel rapporto proporzionale del regime semplice, pari al 10,6% nel caso illustrato. Nell’adempimento, sono le imputazioni degli interessi maturati che rimangono univocamente determinate in via residuale dal valore della rata in funzione dei rimborsi implicati nella pattuizione.

Con l’impiego del regime composto, nell’opaca e stringata formulazione ordinariamente adottata, celando una sostanziale carenza che interessa l’oggetto stesso del contratto, si riconduce l’individuazione dei rimborsi all’adempimento, a parti invertite cioè, dedotti in via residuale dall’imputazione anticipata degli interessi maturati. In tal modo, la crescita esponenziale con il tempo della spettanza degli interessi prevista nell’equivalenza finanziaria corrispondente alla rata pattuita viene conseguita, nell’adempimento, riferendo la debenza degli interessi in ragione proporzionale all’utilizzo del capitale risultante da una crescita esponenziale dei rimborsi.

In combinazione con la rata costante, l’imputazione anticipata degli interessi maturati conduce ad una proiezione dei rimborsi esponenziale nel tempo, che assume inizialmente valori estremamente esigui, niente affatto pattuiti, che ordinariamente sfuggono all’attenzione anche del prenditore non sprovveduto. Non rimane infatti agevole rendersi conto che, nell’adempimento, la risultante progressione esponenziale crescente dei rimborsi, di ragione (1 + i), gioca un ruolo rilevante nel costo complessivo del finanziamento, crescente con la durata e il tasso, del tutto corrispondente all’anatocismo incluso matematicamente nell’algoritmo di determinazione del valore della rata, per giunta, differentemente da quest’ultimo, aggravato dalla corresponsione anticipata.

Conclusioni

Il contratto di finanziamento contempla due obbligazioni, ontologicamente distinte e separate, quella principale, articolata nell’importo originario e nei successivi importi periodici (art. 1813 c.c.) e quella accessoria del compenso espresso dagli interessi (art. 1815 c.c.). Tale separazione interessa, al tempo stesso, sia le obbligazioni considerate, sia la pattuizione distinta dall’adempimento. Secondo quanto indicato dalla Cassazione, la spettanza degli interessi si qualifica come obbligazione accessoria esclusivamente nel momento originario della pattuizione, assumendo, nel momento successivo dell’adempimento, una prevalentemente veste di ordinaria obbligazione, seppur con le prerogative che si sostiene caratterizzino gli interessi dei finanziamenti. Nella pattuizione, prima ancora dell’adempimento, le due obbligazioni, principale ed accessoria, trovano un proprio equilibrio nel rapporto di equivalenza finanziaria, espresso nel regime semplice dal tasso di produzione/maturazione degli interessi convenuto (Tav. 2), che restituisce univocamente, al tempo stesso, sia la rata che i rimborsi ad essa congiunti: a tale equilibrio non può che riferirsi propriamente la volontà espressa dalle parti nel sottoscrivere il contratto.

L’adempimento rimane estraneo a tale equilibrio. Il pagamento degli interessi attiene ad un momento distinto, posteriore alla pattuizione, quando la spettanza degli interessi risulta già definita nella velocità di produzione/maturazione, per altro necessaria a stabilire la tempistica stessa della maturazione degli interessi che possono essere corrisposti alle distinte scadenze. Le parti rimangono libere di disporre le modalità relative alla corresponsione degli interessi ma, con la pattuizione della rata costante, tali modalità rimangono convenute nell’imputazione degli interessi per il valore che residua dai rimborsi pattuiti.

Nell’ammortamento alla francese, con le modalità di impiego ordinariamente adottate nel regime composto, nella descritta commistione fra pattuizione ed adempimento, all’autonomia giuridica delle due obbligazioni espresse nella pattuizione non corrisponde, nell’adempimento, una corrispondente autonomia matematica nelle imputazioni. Se la peculiare proprietà che nell’adempimento si vuole da taluni riconoscere ai finanziamenti nell’imputazione anticipata degli interessi maturati, viene anteposta alla pattuizione, quest’ultima rimane condizionata al regime composto. Condizionando la pattuizione al pagamento anticipato degli interessi maturati, i rimborsi del capitale risulterebbero sottratti alla volontà delle parti e, con la rata predefinita (costante o meno), rimarrebbero esclusivamente definiti su valori marcatamente procrastinati nel tempo con un’apprezzabile penalizzazione. Risulterebbe, di fatto, autorizzato l’impiego della metrica composta nella convenzione della velocità di maturazione degli interessi espressa dal tasso nell’equivalenza finanziaria intertemporale e, al tempo stesso, rimarrebbe precluso ogni criterio di rimborso diverso da quello esponenziale, collegato univocamente alla scelta della rata.

Appare coerente con i principi posti dalla Cassazione che la definizione della spettanza degli interessi rimanga predefinita nella pattuizione nella proporzionalità del tasso convenuto, nell’ammontare e nella velocità di maturazione degli interessi, lasciando, nell’adempimento, alle parti o all’ordinamento di prevedere la corresponsione anticipata rispetto alla scadenza del capitale. La convenzione del valore della rata (costante o meno) coniuga in sé l’assenso delle parti su due distinti aspetti: il valore predeterminato della spettanza degli interessi (I = ∑ Rk – C) e la somma delle due imputazioni, a rimborso del capitale e corresponsione degli interessi. In tale impostazione, con lo scaglionamento dei rimborsi che univocamente accompagna la rata definita in regime semplice, il pagamento degli interessi rimane univocamente definito nella misura residuale della rata pattuita.

Nelle formulazioni contrattuali ordinariamente adottate, l’imputazione anticipata degli interessi maturati viene realizzata attraverso la convenzione di una velocità di maturazione degli interessi informata impropriamente al regime composto e, sottraendo alla pattuizione la conseguente adozione del criterio di rimborso del capitale, quest’ultimo viene, nell’adempimento, altrettanto impropriamente, relegato al valore che residua dall’imputazione anticipata degli interessi. Il rispetto dei principi di trasparenza, nella predisposizione del contratto, impone all’intermediario che voglia avanzare la pur legittima pretesa del pagamento ad ogni scadenza degli interessi maturati, di rappresentare compiutamente al prenditore l’effettivo costo, nella metrica proporzionale del regime semplice, che consegue alla convenzione della rata costante, nel marcato roll over dei rimborsi che protrae significativamente nel tempo l’utilizzo del capitale.

Risulterebbe alquanto paradossale ignorare i termini dell’equilibrio contrattuale pattuito e far derivare riflessi giuridici dall’adempimento, invertendo, rispetto alla pattuizione, l’ordine temporale dei rimborsi, senza per altro alcun assenso contrattuale. L’adempimento riveste esclusivamente una funzione esecutiva e, quale che siano i criteri adottati, matematicamente, nel rispetto dei vincoli di chiusura, deve esitare i valori delle variabili indipendenti espresse nella pattuizione. Per il medesimo finanziamento, la rata pattuita in € 402,1 risulterebbe legittima sia nel tasso (TAE) del 10% impiegato in regime composto, sia nel tasso (ex art. 1284 c.c.) del 10,6% impiegato in regime semplice e, di converso, per il medesimo tasso convenzione del 10% risulterebbe legittima sia la rata di 402,1 calcolata in regime composto sia la rata di € 398,1 calcolata in regime semplice. Risulta palese, nella circostanza, la violazione del contenuto assolutamente univoco, in corrispondenza del tasso ex art. 1284 c.c., prescritto dalla Cassazione 12276/10.[18] Tale evidenza, da sola, è suscettibile di rimuovere i più diffusi pregiudizi, fondati esclusivamente sull’adempimento, nel riferimento semplicistico alle modalità di calcolo della debenza degli interessi riscontrate nel piano di ammortamento che, ancorché appaiano espresse in regime semplice, riflettono la legge del regime composto che informa la velocità di maturazione degli interessi pattuita.

L’operatore che accede al finanziamento valuta la sostenibilità della rata ma, sostanzialmente, negozia il prezzo dato dal tasso ex art. 1284 c.c. riportato in contratto, che esprime, nella metrica proporzionale, la velocità di maturazione della spettanza degli interessi inclusi nella rata pattuita, indipendentemente dalla metrica di calcolo dei pagamenti previsti nell’adempimento.

In assenza di una diversa indicazione, il prenditore è legittimamente indotto a ritenere che nell’adempimento non vi siano alternative e il tasso convenzionale della pattuizione sia impiegato in regime semplice, nell’equilibrio contrattuale dettato nell’equivalenza intertemporale espressa nella proporzionalità del tasso ex art. 821 c.c., riferito all’utilizzo medio periodale del capitale univocamente espresso in tale regime. [19]

Nella conformazione contrattuale adottata, il prenditore non sceglie la modalità di rimborso del capitale, non ne ha minimamente contezza e non si avvede, per giunta, né del regime composto impiegato impropriamente per ottenere una rata difforme dal regime semplice, né dell’inversione operata nell’adempimento. Lo stupore per il cospicuo ammontare del debito residuo, che frequentemente si riscontra nel caso di estinzione anticipata, se da un lato manifesta la scarsa emancipazione finanziaria del prenditore, dall’altro palesa l’ermetica predisposizione contrattuale. A.A. Dolmetta, nel suo più recente lavoro, riconosce l’incomprensibilità del meccanismo, avvedendosi dell’ineluttabile, marcato onere che consegue all’esigua progressione dei rimborsi che discende nel piano di ammortamento.[20]

Nell’accordo contrattuale rileva giuridicamente lo scaglionamento dei rimborsi pattuiti con la rata, mentre il valore della stessa non costituisce un elemento sostanziale. Definita, rispetto all’obbligazione principale, la spettanza corrispondente al tasso ex art. 1284 c.c., il valore della rata (costante o meno) rimane determinato, nell’adempimento, dal criterio di imputazione degli interessi maturati, adottato dalle parti o stabilito dalla norma: per converso, convenendo il valore della rata nella proporzionalità del tasso ex art. 1284 c.c., rimane univocamente determinata l’imputazione degli interessi, non certo il rimborso del capitale che deve risultare preordinatamente definito nella pattuizione.

Ciò che rileva, nel rispetto dei presidi posti dagli artt. 1283, 821 e 1284 c.c. è la metrica proporzionale del tasso, impiegata nella sede negoziale, in corrispondenza alla spettanza degli interessi pattuita, per la quale rimane ineludibile la preordinata definizione dei rimborsi, espressi direttamente in contratto nell’ammortamento all’italiana, definiti implicitamente nell’equivalenza finanziaria del valore della rata nell’ammortamento alla francese. Giustappunto la norma dispone il divieto di convenire la produzione di interessi su interessi riferita alla spettanza, corrispondente alla velocità di maturazione espressa dal tasso convenuto, non alla debenza degli stessi espressa dalla velocità di pagamento. Senza trascurare che l’art. 1283 c.c. si estende, come norma materiale, non soltanto alla fattispecie regolata ma, per il tramite della frode alla legge ex art. 1344 c.c., anche a ogni altra convenzione (anteriore alla scadenza) che realizzi un risultato economicamente equivalente, di produzione di interessi su interessi. A. Nigro osserva che: ‘il divieto di anatocismo (...) non colpisce solo gli accordi preventivi che direttamente stabiliscano la produzione di interessi su interessi, ma anche gli accordi preventivi che abbiano comunque l’effetto di determinare la produzione di interessi su interessi.’ [21] Anche la recente pronuncia della Cassazione (Pres. De Chiara, Rel. Fidanza, n. 9141 del 19 maggio 2020), seppur nell’ambito di un rapporto di conto corrente, sembra confortare quanto esposto: ‘Non vi è dubbio che il debito di interessi, quale accessorio, debba seguire il regime del debito principale, salvo una diversa pattuizione tra le parti che dovrebbe, tuttavia, specificare una modalità di calcolo degli interessi (intrafido) idonea a scongiurare in radice il meccanismo dell’anatocismo’.

Nel rispetto dell’autonomia della pattuizione dall’adempimento, se l’intermediario vuole assicurarsi il tasso effettivo (TAE) del 10%, il contratto deve riportare l’indicazione della rata di € 402,1 accompagnata dal tasso del 10,6%, espresso nella metrica proporzionale del regime semplice. Nel rapporto di equivalenza finanziaria del regime semplice, alla rata costante pattuita, la matematica restituisce un determinato scaglionamento di rimborsi; se l’intermediario vuole conseguire anche il pagamento anticipato degli interessi maturati, si renderà necessario raccogliere l’ulteriore assenso sul diverso criterio che procrastina parallelamente i rimborso del capitale: nella circostanza, il parametro di calcolo del piano di ammortamento viene a costituire matematicamente la variabile dipendente del regime composto (10%), chiamata ad esprimere la spettanza degli interessi inclusi nella rata pattuita nel rapporto proporzionale ex art. 1284 c.c. del 10,6%.[22]

L’omissione di ogni indicazione o criterio che palesi l’esigua velocità di rimborso del capitale – riflessa nell’inversione operata nel passaggio dalla pattuizione all’adempimento – rende la formulazione pattizia inidonea a prevenire l’effetto sorpresa ex art. 1195 c.c. che, frequentemente, si manifesta a posteriori nell’eventualità in cui, vuoi per l’estinzione anticipata, vuoi per altri motivi, il mutuatario prenda consapevolezza dell’oneroso adempimento predisposto dall’intermediario nel piano di ammortamento adottato che – per via del menzionato roll over dei rimborsi – lascia per lungo tempo pressoché immutato il debito in essere.[23]

Per contratti di adesione, predisposti unilateralmente dall’intermediario – oltretutto privati nel credito al consumo del piano di ammortamento allegato[24] – il prenditore rimane completamente ignaro sia del regime composto impiegato nella determinazione del valore della rata, sia del roll over dei rimborsi che ne deriva, nell’adempimento, con l’imputazione anticipata degli interessi maturati ad ogni scadenza.[25]

Conduce a conclusioni errate soffermarsi esclusivamente sul rapporto (semplice) espresso, ad ogni scadenza, dalle due variabili dipendenti – interessi periodici e debito residuo - riportate a valle nel piano di ammortamento, tralasciando il rapporto funzionale, diretto che discende dalle variabili indipendenti pattuite, poste – a monte – sotto l’egida del regime composto. Limitandosi all’adempimento, rimane facile cadere nell’equivoco: come accennato, il tasso composto, nel pagamento degli interessi maturati nell’unità periodale, pari a [(1 + i)1], coincide con il tasso semplice [(1 + 1 x i)]; come osservato da L. Peccati: ‘Nel caso d’intertempo annuo, matematicamente, periodo =1, la formula si riduce a: interessi = debito x tasso, che fa, indebitamente, pensare a interessi semplici, mentre, concettualmente, sono composti’.[26]

Propriamente, il piano di ammortamento attiene all’adempimento, in un rigoroso rapporto di dipendenza dalla pattuizione e l’impiego del regime composto interviene nella modalità di impiego del tasso corrispettivo pattuito che esprime la velocità di maturazione degli interessi, alla quale risultano riferiti i presidi posti dagli att. 821, 1283 e 1284 c.c., nonché le prescrizioni di trasparenza dettate dagli artt. 117 e 120 TUB. Certamente se, come il mendicante di P. Watzlawick, si vanno a cercare le chiavi sotto il lampione, anziché nella panchina dove si è addormentato, non si scorge alcunché. [27]

Note

[2] I = TAN x (D0 + D1 + D2 + … Dn-1) = TAN x Dm x n, dove con Dk sono indicati i debiti residui e con Dm il finanziamento medio di periodo o ’utilizzo medio periodale del capitale’.

[3] Riportano D’Amico, Luciano e Peccati:‘l’indicazione del tasso senza l’enfasi sulla formula porta a un’ambiguità ineliminabile perché per precisare una legge finanziaria non basta dire quanto vale il tasso, ma bisogna anche indicare qual’è la formula (la metrica) in cui tale tasso va messo, quali sono, cioè, i calcoli da fare’. (D’Amico, Luciano, Peccati, Calcolo finanziario, Temi base e temi moderni, Egea, 2018). Nei finanziamenti ad ammortamento graduale, fissato l’importo finanziato e il tasso ex art. 1284 c.c., l’ammontare degli interessi pattuiti risulta univocamente determinato nel rapporto proporzionale al tempo e al capitale stabilito dall’art. 821 c.c., espresso in funzione lineare dell’utilizzo medio periodale del capitale risultante dai rimborsi pattuiti.

[4] Nel regime semplice sussiste una corrispondenza biunivoca fra le due modalità espresse da E. Levi, nel senso che convenuti i rimborsi rimangono univocamente determinate le rate corrispondenti al tasso convenuto e, viceversa, convenute le rate rimangono univocamente determinati i rimborsi del capitale in corrispondenza al tasso convenuto. Tale corrispondenza biunivoca non sussiste nel regime composto.

[5] La convenzione sul valore delle rate (costanti o meno) coniuga in sé due condizioni: il valore predeterminato della spettanza degli interessi (I = ∑ Rk – C) e il vincolo predeterminato, nell’adempimento, della somma delle due imputazioni, a rimborso del capitale e corresponsione degli interessi. Dal momento che i rimborsi del capitale sono univocamente determinati dalla proporzionalità del tasso convenuto espresso nel regime semplice, anche l’imputazione degli interessi rimane univocamente determinata per differenza dal valore della rata. Nel rapporto di equivalenza finanziaria fra prestazione e controprestazioni, i relativi interessi corrisposti coincidono con quelli cumulativamente maturati sul capitale rimborsato. Per conseguire, nell’adempimento, espresso dal piano di ammortamento, una preordinata modalità di imputazione degli interessi – in particolare l’imputazione anticipata degli interessi maturati ad ogni scadenza – occorrerà convenire i distinti valori delle rate matematicamente corrispondenti o, alternativamente, per le rate costanti, convenire direttamente in contratto i rimborsi corrispondenti all’imputazione anticipata degli interessi maturati.

[6] Nel regime semplice l’interesse segue la sorte del capitale: ‘Un’operazione si svolge in regime di capitalizzazione semplice quando l’interesse è disponibile solamente alla fine del periodo di impiego’ (G. Varoli, Matematica finanziaria, 2011, pag. 23). Nell’adempimento, – nel rispetto del principio che ‘il pagamento fatto in conto capitale e d’interessi deve essere imputato prima agli interessi’ (art. 1194, 2° comma c.c.) - possono darsi convenzioni di pagamento diverse dalla modalità di maturazione. In difetto di una diversa e legittima convenzione, secondo una ricorrente interpretazione, l’operatività del criterio di imputazione legale dell’art. 1194 c.c. viene circoscritta alla contemporanea sussistenza dei requisiti di liquidità ed esigibilità, sia del capitale che degli interessi, che si ravvisano, nelle rate, per la quota capitale in scadenza, non per il debito residuo. Una recente pronuncia della Cassazione, seppur nell’ambito di un rapporto di conto corrente, viene a confortare questo principio: ‘Non vi è dubbio che il debito di interessi, quale accessorio, debba seguire il regime del debito principale, salvo una diversa pattuizione tra le parti che dovrebbe, tuttavia, specificare una modalità di calcolo degli interessi (intrafido) idonea a scongiurare in radice il meccanismo dell’anatocismo’. (Cass. N. 9141 del 19 maggio 2020, Pres. De Chiara, Rel. Fidanza, Cfr. anche Cass. n. 10941/16, 6022/2003, 20904/2005, 9510/2007 e 16448/2009)

In dottrina, osserva B. Inzitari: ‘... è evidente che, come del resto stabilito dallo stesso art. 1499 cod. civ. la maturazione di tali interessi debba avvenire dal momento in cui è maturato il presupposto del loro sorgere e cioè vale a dire dal momento della consegna del bene fruttifero, mentre il momento dell’esigibilità non può che essere diverso e legato alla scadenza del debito principale, vale a dire al momento in cui diviene esigibile il credito relativo al prezzo’. (B. Inzitari, Obbligazioni pecuniarie, in Commentario Scialoja Branca, Bologna-Roma, 2011, 329).

[7] Non si può trascurare che nei contratti di adesione (ex art. 1342 c.c.), le condizioni rimesse all’autonomia delle parti si risolvono in una piena discrezionalità dell’intermediario che predispone il contratto. Che siano contratti di adesione lo si evince chiaramente dall’art. 117, 1 comma, che prevede: ‘I contratti sono redatti per iscritto e un esemplare è consegnato ai clienti’. Che la responsabilità dei contratti di adesione è ricondotta dal legislatore all’intermediario lo si evince dall’art. 117 TUB, comma 8, che prevede: ‘La Banca d’Italia può prescrivere che determinati contratti, individuati attraverso una particolare denominazione o sulla base di specifici criteri qualificativi, abbiano un contenuto tipico determinato. I contratti difformi sono nulli. Resta ferma la responsabilità della banca o dell’intermediario finanziario per la violazione delle prescrizioni della Banca d’Italia’.

[8] Al di là di ogni altra complessa elucubrazione matematica la verità si rivela nella sua ineludibile evidenza: se il tasso, senza altra indicazione, nella pattuizione viene celatamente impiegato in regime composto in luogo del regime semplice, si consegue una rata che include una spettanza maggiore del prezzo ex art. 1284 c.c.: questa banale e semplice evidenza, nella sua icasticità non abbisogna di particolari illustrazioni matematiche: ‘mentre in un regime di capitalizzazione semplice, il TAN può rappresentare una corretta misura del costo del finanziamento, esso “perde questa sua caratteristica in un regime di capitalizzazione composta (dal momento che la relazione tra tempo e interesse non è più lineare)”, “anzi in tali circostanze, per via della capitalizzazione, il TAN fornisce, come nel caso in esame, una misura sottodimensionata del prezzo costo dell’operazione, rischiando in questo modo di pregiudicare la completezza di informazione al cliente e dunque quel livello di consapevolezza che controparte deve avere per garantire la corretta gestione economico- finanziaria della posizione e, dunque, la sua complessiva sostenibilità”. Pertanto, a parità di importo finanziato, di T.A.N. contrattuale, di durata del piano di rimborso e di numero di rate, due prestiti, a seconda del regime di capitalizzazione, produrranno un costo del tutto diverso, “che risulterà decisamente più alto in regime di capitalizzazione composta, mentre sarà indiscutibilmente più ridotto in regime di capitalizzazione semplice”, e la differenza del monte interessi sarà costituita, per l’appunto, dalla componente anatocistica generata dall’impiego del regime composto. Ne deriva, dunque, la nullità della clausola per indeterminatezza del tasso di interesse ex artt. 1346-1418, 2° co., c.c. e per violazione della forma scritta prevista ad substantiam dall’ 117, co. 4, TUB per gli interessi ultralegali’. (C. A. Bari, Rel. C. Romano, n. 1890 del 3/11/2020).

[9] Tale inversione viene richiamata anche da P. Fersini -G. Olivieri: “...é possibile affermare che il debito inizialmente contratto di importo A, che veniva ammortizzato con metodo francese pagando n rate posticipate pari a R, al tasso i, risulta equivalente alla somma di n debiti rimborsati, ognuno in un’unica soluzione, dopo 1, 2, ..., t, ..., n anni, di importo costante R. Se é pacifico affermare che esiste questa equivalenza, allora possiamo affermare che il fenomeno del calcolo degli interessi sugli interessi riguarda sicuramente ciascuno degli n debiti, ma riguarda anche l’unico debito di importo iniziale A risultando essere la somma degli n debiti. Questa equivalenza e le conseguenti considerazioni che in questa nota sono svolte permettono di mettere in luce che le quote interessi e, conseguentemente, le quote capitali possono essere scisse in modo da mettere in evidenza il fenomeno della capitalizzazione degli interessi e quindi il calcolo degli interessi su interessi già maturati. Se si volesse, con evidente semplicità, spiegare quello che in questa nota si è descritto si potrebbe osservare che nello Schema 2 le quote capitali ivi indicate risultano ‘invertite’ rispetto all’effettivo fenomeno, in quanto con ogni rata, la componente di capitale che si rimborsa é pari al suo iniziale valore attuale” (P. Fersini - G. Olivieri, Sull’anatocismo nell’ammortamento alla francese, in Banche & Banchieri, 2015, 2).

[10] Lo scaglionamento dei rimborsi impiegato nella pattuizione della rata matematicamente esclude l’imputazione anticipata degli interessi maturati. Infatti, nell’adempimento, con lo scaglionamento dei rimborsi definiti nella pattuizione, l’anticipato pagamento degli interessi maturati riferiti al capitale residuo si pone, matematicamente, in alternativa al valore costante della rata pattuita.

[11] Si è frequentemente travisato questo aspetto affermando che l’ammortamento alla francese presenta un rimborso del capitale più graduale e quindi un maggior carico di interessi: semplicisticamente si scambia l’effetto con la causa. La maggiore onerosità dell’ammortamento alla francese, rispetto a quello all’italiana è riconducibile alla preordinata pattuizione della spettanza degli interessi maggiorata, congiunta al vincolo della rata predeterminata, che si riverbera nell’adempimento con il rallentamento del rimborso del debito, presente nel primo ed assente nel secondo.

[12] Come accennato, in una diversa interpretazione si ritiene che, salvo diversa convenzione, nella rata rimangano esigibili solo gli interessi riferiti alla quota capitale in scadenza, divenuto liquido ed esigibile (Cfr. nota n. 5). Taluni osservano, altresì, che sarebbe possibile individuare nell’art. 1284, comma 1° c.c. la fonte del fenomeno legale di anatocismo annuale: tale norma, nel prevedere che il saggio degli interessi legali è determinato in ragione d’anno, individuerebbe, oltre ad un criterio di determinazione degli interessi dovuti, anche un principio generale di naturale scadenza ed esigibilità annuale degli interessi. Da ciò dovrebbe desumersi che, in mancanza di convenzione contraria, gli interessi divengono esigibili annualmente.

[13] Cass. N.2593/2003.

[14] Nella circostanza, nell’opaca formulazione contrattuale predisposta in serie dall’intermediario, il criterio di rimborso del capitale rimane informato a completo beneficio dell’intermediario stesso. Posto che la scelta del rimborso del capitale è una prerogativa ordinariamente riconducibile alle necessità e disponibilità del prenditore, esigenze di buona fede, diligenza e trasparenza richiederebbero uno specifico assenso sulla pattuizione del criterio di rimborso, per conseguire una piena consapevolezza della marcata gradualità dello stesso che, senza alcun beneficio, induce una debenza degli interessi al tempo stesso anticipata e più elevata, del tutto corrispondente alla spettanza definita in regime composto. Sul necessario assenso contrattuale del criterio di rimborso del capitale risulta concordare anche A.A. Dolmetta: ‘Nei fatti, e al di là di ogni altra possibile complicazione, (non tutto, ma certo) molto del differenziale economico è composto proprio dalla dimensione – minore o maggiore – del capitale che, secondo una previsione che non può non appartenere alla predisposizione del prodotto, le singole rate andranno via via a restituire’ (A.A. Dolmetta, A margine dell’ammortamento «alla francese»: gravosità del meccanismo e sua difficile intelligenza, in Banca, borsa, titoli di credito, n.5/2022). In assenza di una tale previsione contrattuale non è infrequente riscontrare lo stupore e la ‘sorpresa’ ex art. 1195 c.c. della clientela retail che, dopo aver pagato per più anni le rate di un finanziamento, constata un debito residuo ancora marcatamente elevato.

[15] Sono i rimborsi del capitale che determinano l’utilizzo medio periodale del capitale al quale è riferita la spettanza corrispondente all’equilibrio contrattuale espresso dal tasso ex art. 1284 c.c. e, se le parti pongono in essere una pattuizione del secondo tipo, conformata sul valore della rata, i rimborsi rimangono definiti dalla matematica nell’equivalenza intertemporale espressa dal regime semplice e l’imputazione degli interessi rimane univocamente determinata, in via residuale dalla rata pattuita. Risulterebbe alquanto improprio anteporre concettualmente l’esigibilità immediata ad ogni scadenza degli interessi maturati alla pattuizione della rata costante, lasciando implicitamente definiti, dai vincoli di chiusura del piano, in via residuale i rimborsi del capitale: per tale via, come detto, risulterebbe ‘sdoganato’ l’impiego del regime composto, con il riconoscimento degli interessi su interessi, per giunta aggravato dal pagamento anticipato.

[16] Più sinteticamente, gli interessi per 10 anni sul valore medio del capitale utilizzato annualmente pari a € 591,25 (per una coincidenza matematica gli interessi maturati nel decennio sono pari al capitale medio utilizzato).

Se, in luogo dei rimborsi del capitale nella proiezione lineare indicata (pattuizione del primo tipo), la pattuizione fosse rivolta esclusivamente alla rata costante risultante dal tasso proporzionale del 10% (pattuizione del secondo tipo), la matematica finanziaria esprimerebbe, nell’equivalenza finanziaria intertemporale, una rata inferiore (€ 149,53), con uno scaglionamento dei rimborsi decrescenti e un’imputazione degli interessi alle distinte scadenze, riferita esclusivamente al capitale giunto a rimborso: in tale circostanza, il corrispondente TAE risulterebbe pari all’8,07%.

[17] 10,61% = spettanza degli interessi di € 627,50 / utilizzo medio del capitale di € 591,25 x 10.

[18] ‘E’ giurisprudenza pacifica della Corte di legittimità quella per cui, in tema di contratti di mutuo, la convenzione relativa agli interessi è validamente stipulata, ai sensi dell’art. 1284, comma terzo, c.c. – che è norma imperativa – soltanto se abbia un contenuto assolutamente univoco, contenente la puntuale specificazione del tasso di interesse. Il relativo tasso deve, quindi, risultare determinabile e controllabile in base a criteri oggettivamente indicati’ (Cass. n.12276/10).

[19] Osserva A.A. Dolmetta (Trasparenza nei prodotti bancari, Regole, Zanichelli 2013, pag. 180) che il testo della norma – già per sé stesso univoco e chiaramente applicativo del canone di buona fede ex art. 1375 c.c. – risulta incentrato sui seguenti profili di fondo: l’imputazione è una di quelle materie dove occorre tenere in conto particolare i ruoli (competenza, professionalità, cultura, …) delle parti; se il rapporto è dispari, il creditore non può “sorprendere” il debitore, nel senso puntuale che lo stesso deve conformarsi all’”imputazione che il debitore aveva interesse di fare” sul piano oggettivo. In presenza di margini di opacità contrattuale soccorre l’art. 1370 c.c., nell’interpretazione consona a contratti predisposti dall’intermediario. Non vi è dubbio che, per il finanziamento, tasso e durata convenuti, il prenditore abbia inteso scontata l’applicazione del tasso nel più conveniente regime semplice, coerente con i dettami degli artt. 821 e 1284 c.c. e nel rispetto dell’art. 120, 2° comma, lettera b) del TUB.

[20] ‘ spostandosi sul diverso fronte della conoscenza del meccanismo francese che ne venga ad avere il cliente e (potenziale) mutuatario -, si deve pure riconoscere che si tratta di un meccanismo che appare connotato da un forte (e sofisticato) livello di tecnicismo. Che, a dire il vero, non tutti – consumatori o meno che siano – sono tenuti a conoscere; né, volendo, sono in grado di capire. Chissà quanti, meglio, non riescono a comprenderlo sino in fondo (tra questi ultimi, in ogni caso, si annovera anche lo scrivente). La formula (…) coniata dalla Banca d’Italia, fa intendere al cliente (peraltro un po’ più che «medio», forse), a me pare, che le somme che dovrà versare finiranno, soprattutto all’«inizio», a pagare più gli interessi e meno il capitale: insomma, che i pagamenti fatti «valgono» molto meno di quanto possa a lui sembrare. Ma non dà alcuna idea del tipo di effetto che il meccanismo francese è idoneo a innescare: non dà quindi, nessuna idea dell’effettivo peso economico che segue all’adozione di un simile sistema. (A.A. Dolmetta, A margine dell’ammortamento «alla francese»: gravosità del meccanismo e sua difficile intelligenza, in Banca, borsa, titoli di credito, n.5/2022).

[21] A. Nigro, L’anatocismo nei rapporti bancari, una storia infinita? In Dir. Banca e merc. Fin., 2001, 269 ss.

[22] Diversamente nella pattuizione l’assenso delle parti potrebbe essere rivolto direttamente ai rimborsi del capitale, associati all’imputazione anticipata degli interessi: in tal caso il tasso contrattuale potrebbe essere posto propriamente al 10% e la rata costante di € 402,1 deriverebbe univocamente dai diversi termini concordati.

[23] ‘ … l’art. 1195 c.c. che stabilisce il divieto di imputazione sfavorevole al debitore, risulta nel concreto comunque effettuata in modo da venire a “sorprendere” quest’ultimo (la norma comprende in sé anche il caso di sorpresa che discenda da clausole predisposte in via unilaterale dall’impresa poi creditrice, in via di interpretazione estensiva del termine quietanza): di un’imputazione, quindi, di cui il debitore non abbia inteso la dinamica ovvero pure i risvolti effettuali che alla stessa sono propri’. (A.A. Dolmetta, A margine dell’ammortamento «alla francese»: gravosità del meccanismo e sua difficile intelligenza, in Banca, borsa, titoli di credito, n.5/2022).

Diffuse perplessità vengono avanzate da V. Farina che osserva: ‘ Non può invero trascurarsi come proprio nel piano di ammortamento cd. alla francese la composizione della rata sia caratterizzata dal regime di capitalizzazione composto. Il che, a tacer d’altro, implica una maggiorazione del costo del credito incidente direttamente sul monte interessi che, in assenza di allegazione al contratto del piano di ammortamento e comunque di esplicitazione di detto costo a mezzo di apposita previsione contrattuale, non è dato conoscere con esattezza’. (V. Farina, Piano di ammortamento alla francese: liceità, meritevolezza e trasparenza della relativa clausola, in Rivista di diritto bancario, n.1/2023). Risulta assai frequente riscontrare lo stupore e la ‘sorpresa’ ex art. 1195 c.c. della clientela retail che, dopo aver pagato per più anni i canoni/rate di un finanziamento, constata un debito residuo ancora marcatamente elevato. Questa ‘sorpresa’, come accennato, la logica risultanza della modesta emancipazione finanziaria del cliente che si accompagna, tuttavia, ad una scarsa rappresentazione contrattuale della dinamica temporale degli impegni finanziari assunti.

[24] Il piano di ammortamento allegato è previsto dalle disposizioni della Banca d’Italia solo per i mutui a tasso fisso, mentre non è previsto per i mutui a tasso variabile e, in applicazione delle ‘Informazioni europee di base sul credito ai consumatori’ (IEBCC), non è previsto neanche per i finanziamenti del credito al consumo, quale che sia, fisso o variabile, il tasso convenzionale.

[25] Nel caso in cui il piano di ammortamento sia riportato in allegato ciò non dispensa l’intermediario dal fornire il regime finanziario e i criteri di imputazione. La Direttiva sul credito al consumo esclude addirittura la presenza in contratto del piano di ammortamento, mentre prevede l’indicazione puntuale dei criteri che presiedono le imputazioni dei pagamenti (Cfr. Corte di Giustizia europea, sentenza ECLI, EU, 2016, 842); d’altra parte, noti i criteri di imputazione, risulta accessorio l’allegato, mentre non è altrettanto vero il contrario. Quanto espresso dalla Corte di Giustizia europea trova rispondenza in quanto reiteratamente espresso, più in generale, dalla Suprema Corte: ‘I dati e i criteri di calcolo devono essere facilmente individuabili in base a quanto previsto nella clausola contrattuale, mentre non rilevano la difficoltà del calcolo che va fatto per pervenire al risultato finale né la perizia richiesta per la sua esecuzione’ (Cass. n. 16907/2019; cfr. Cass. n. 8028/2018; Cass. n. 25205/2014; Cass. n. 17679/2009; Cass. n. 2317/2007; Cass. 22898/2005; Cass. n. 2765/1992 e n. 7547/92). Senza una peculiare expertise professionale, che consenta di inferire, in via induttiva, dagli esiti numerici i criteri adottati, non è possibile colmare quello ‘squilibrio originario del sinallagma’ e superare quell’‘’impedimento all’esercizio della facoltà di verifica della correttezza del rilievo degli elementi e di applicazione dei parametri’. Precisa ulteriormente la Cassazione 25205/2014 che il rispetto della norma imperativa, dettata dall’art. 1284 c.c., presuppone la conoscenza a priori dei dati necessari “per eseguire un calcolo matematico il cui criterio risulti con esattezza dallo stesso contratto. I dati ed il calcolo devono perciò essere facilmente individuabili in base a quanto previsto dalla clausola contrattuale, mentre non rilevano la difficoltà del calcolo che va fatto per pervenire al risultato finale né la perizia richiesta per la sua esecuzione”.