Russia-Ucraina: Gas, chi rischia di più?

A cura di ISPI Data Lab

A gennaio le forniture di gas russe verso l’Europa si sono ridotte del 40% rispetto alle attese, recuperando leggermente (-20%) negli ultimi giorni. Secondo il nostro indice di vulnerabilità, i paesi Ue più vulnerabili a queste riduzioni non sono sempre quelli che pensiamo che siano. L’est Europa rischia molto, ma anche l’Italia è ai primi posti della classifica, prima della Germania.

La Russia approfitta del suo potere di oligopolista (il 50% delle importazioni extra-europee verso l’Ue vengono da lì) per contenere le perdite. Anche inviando meno gas, quest’inverno il forte aumento dei prezzi sarà sufficiente a non ridurre le entrate di Mosca. Che dalla crisi potrebbe addirittura guadagnarci.

Per ora l’Europa è inondata dal GNL. Gli arrivi bastano a coprire i cali di fornitura russi. Ma gli stoccaggi sono a livelli critici, alcuni paesi potrebbero comunque non avere gas fino alla fine dell’inverno, e un’ulteriore stretta di Mosca metterebbe l’UE con le spalle al muro.

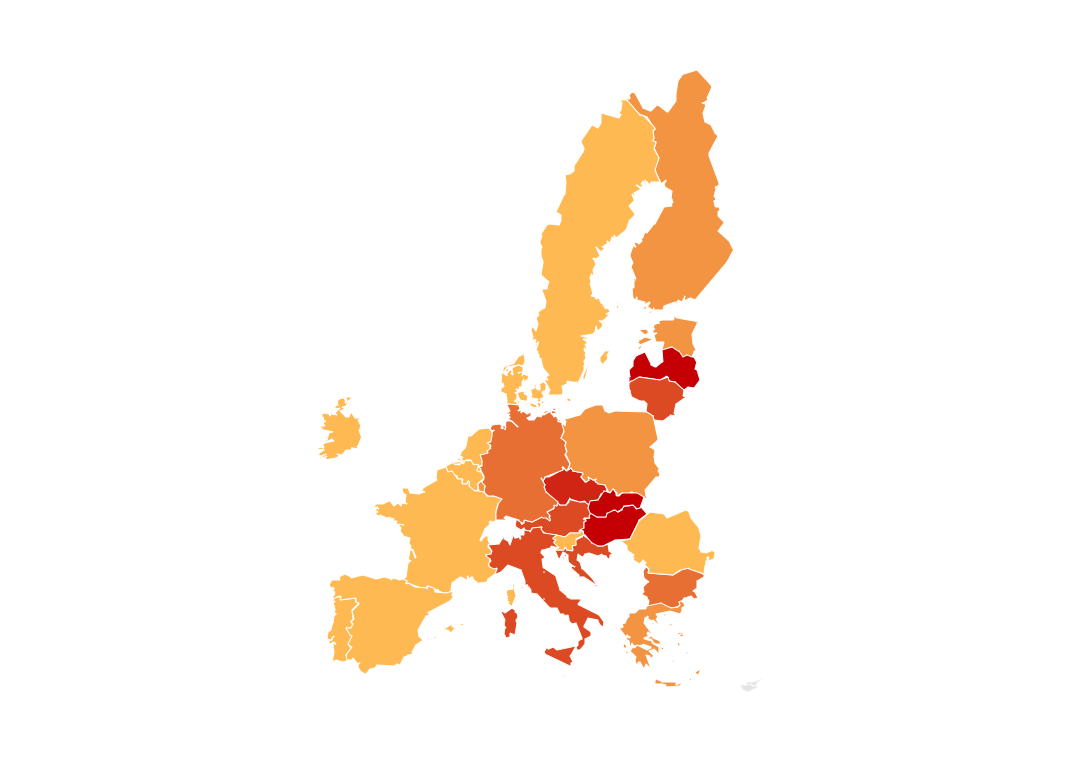

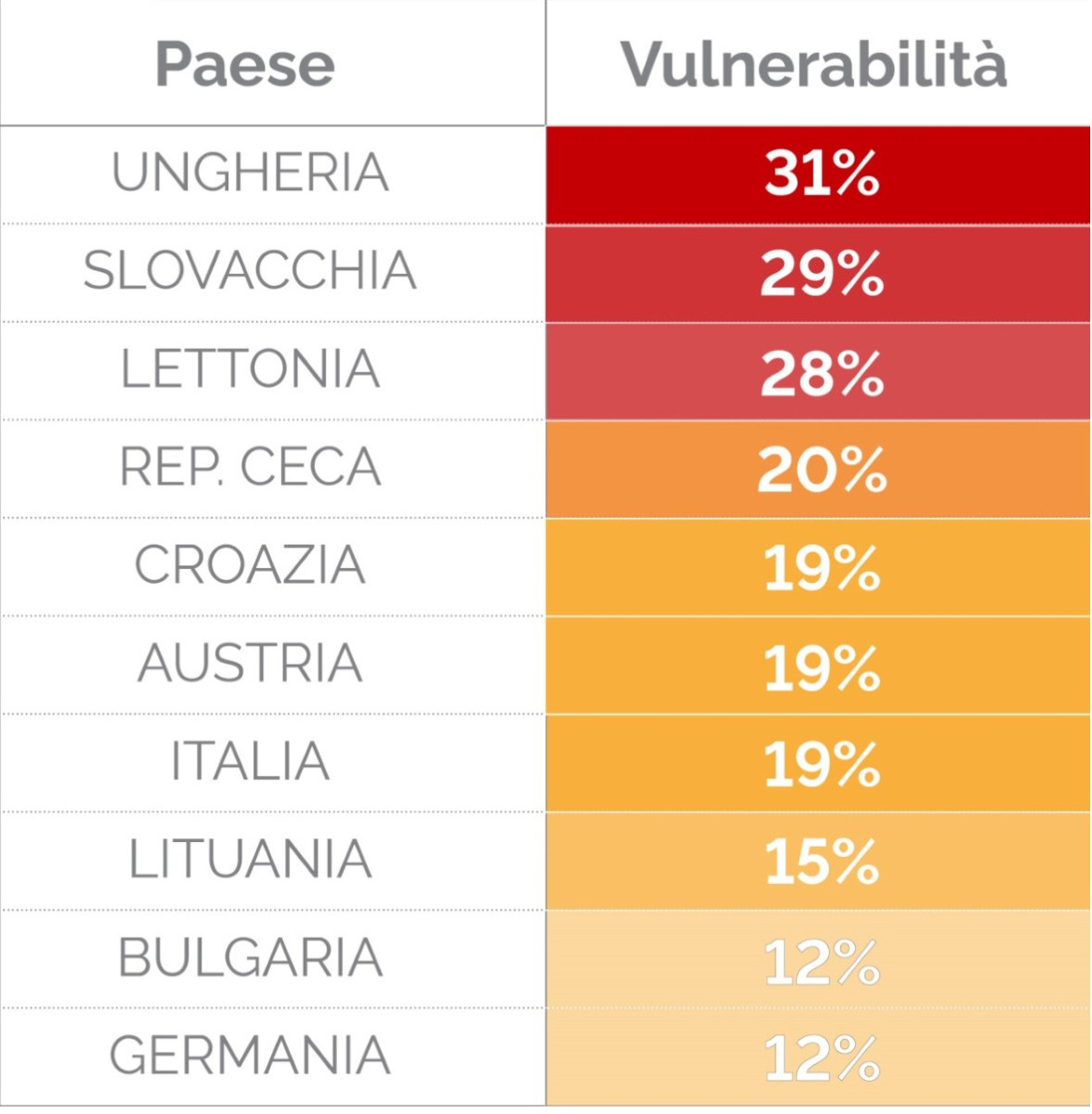

Gas: il rischio viene da Mosca

Indicatore di vulnerabilità a un'interruzione di forniture di gas dalla Russia

(Bassa vulnerabilità-alta vulnerabilità: dal giallo al rosso)

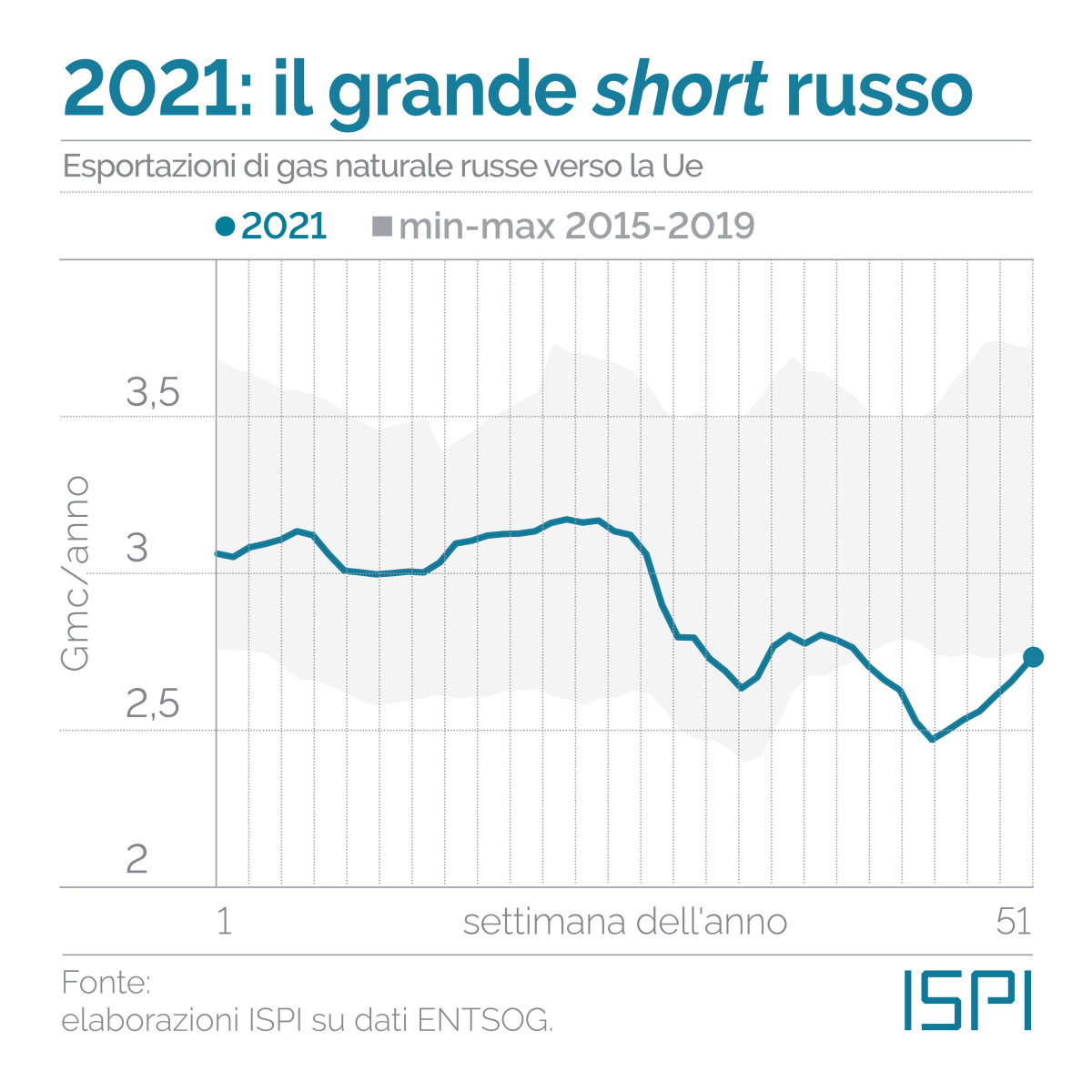

In queste settimane si parla molto di una possibile invasione russa dell’Ucraina. Qualsiasi cosa avvenga, sul fronte energetico i rapporti tra Russia e Ue si sono già fatti tesi. È dalla metà del 2021 che le forniture di gas russe verso l'Europa sono più basse rispetto alle attese (-25%, addirittura –40% a gennaio), e anche per questo i prezzi spot del gas naturale in Europa in un anno sono quasi quintuplicati.

Ecco perché si è tornati a parlare dell’interdipendenza energetica tra la Russia, grande esportatore di gas e petrolio, e i paesi dell’Unione europea. Se ne è tornati a parlare molto, ma non sempre nei termini e con i numeri corretti. Nella cartina qui sopra vi presentiamo un indice che misura la vulnerabilità di ciascun paese a un’eventuale interruzione (o riduzione) delle forniture di gas da Mosca. L’indice si basa innanzitutto sulla quantità di importazioni di gas che proviene dalla Russia. Ma se spesso le analisi di vulnerabilità e interdipendenza si fermano qui, nel nostro caso consideriamo anche la quantità di gas importato sul totale dei consumi nazionali (alcuni paesi europei sono buoni produttori, almeno per il loro consumo interno) e il ruolo che il gas gioca nel mix energetico nazionale di ciascun paese.

Per esempio, il 100% delle importazioni di gas naturale della Romania proviene da Mosca, ma la Romania risulta uno dei paesi con la vulnerabilità minima a un taglio delle forniture. Il motivo? Semplice: il 90% del gas consumato dalla Romania è prodotto dal paese stesso. Oppure consideriamo la Finlandia: Helsinki importa tutto il gas utilizzato, e il 97% di questo gas viene dalla Russia. Ma, per produrre l’energia di cui ha bisogno, il paese usa il gas solo per il 7%, affidandosi soprattutto a legname e nucleare: in questo modo si “svincola” dalla dipendenza da Mosca.

Attraverso l’indice scopriamo qualcosa che a prima vista può apparire sorprendente: tra i grandi paesi dell’Unione europea, l’Italia è di gran lunga il più “dipendente” da Mosca. L’indice di vulnerabilità che abbiamo costruito varia da un minimo di 0 (Svezia) a un massimo di 31 (Ungheria). Su questa scala, l’Italia fa segnare un sostanziale 19. Seconda tra i grandi paesi Ue è la Germania, che fa segnare un valore di 12, comunque piuttosto elevato. Al contrario per la Francia, che si affida molto al nucleare e alle importazioni di gas naturale liquefatto (GNL), l’indice crolla a un valore di 3.

In generale, comunque, l’indice mostra che un numero elevato di paesi europei è fortemente o moderatamente vulnerabile a una riduzione di forniture da Mosca. Ma come ci siamo arrivati?

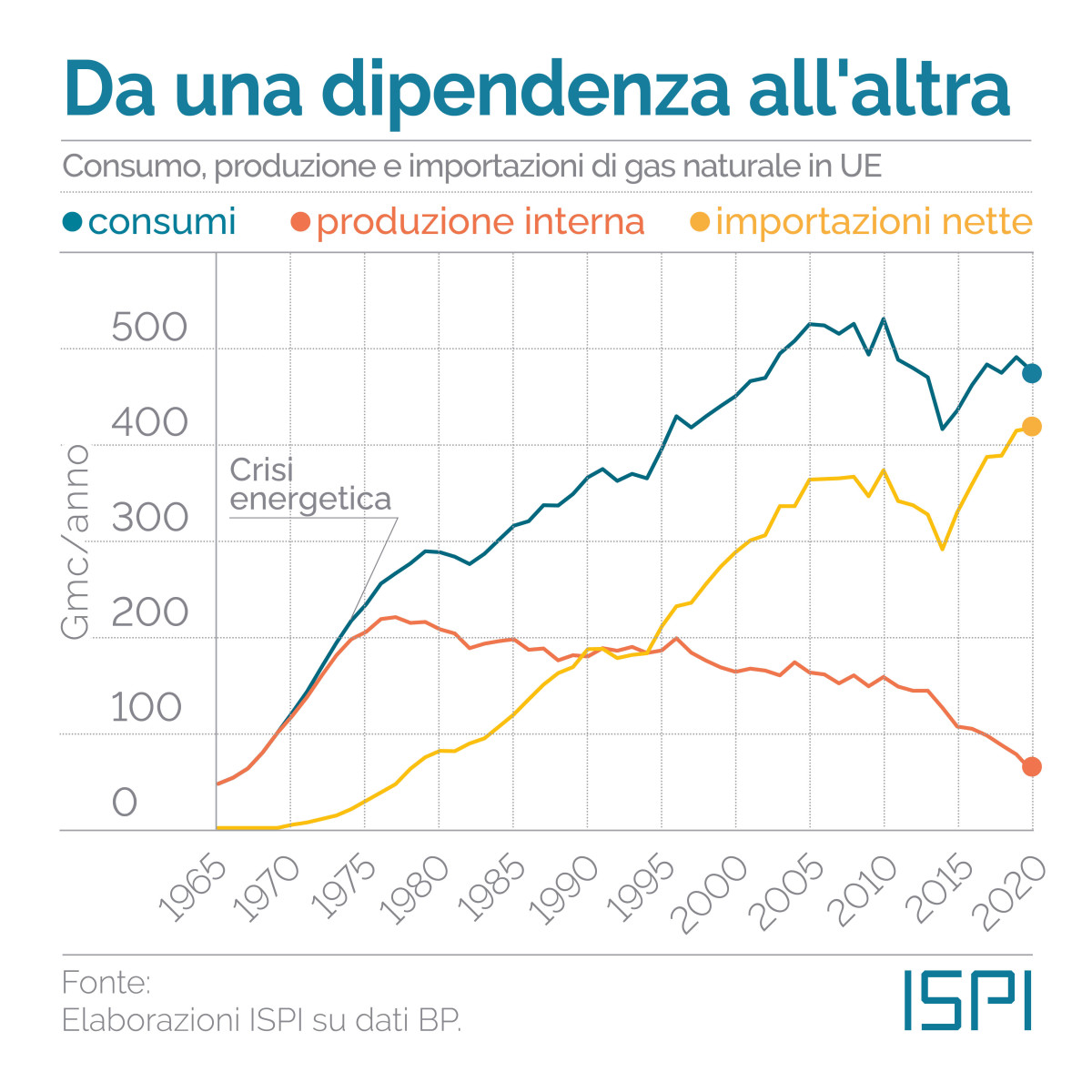

Negli anni Settanta, tre fattori si sommarono per spingere i paesi europei verso il gas naturale. Innanzitutto, la cortina di ferro rendeva attraente per l’Unione sovietica legare più a doppio filo i paesi europei appartenenti al Patto di Varsavia, attraverso esportazioni di petrolio e di gas. A questo si combinò la scoperta di giacimenti giganti nella Siberia sovietica nel decennio a cavallo tra Sessanta e Settanta.

Ma a precipitare l’urgenza di “metanizzare” l’Europa ci pensò la crisi petrolifera del 1973 e la presa di coscienza che i maggiori paesi europei stavano diventando sempre più “dipendenti” dall’OPEC, il cartello di paesi esportatori di petrolio. Non è dunque un caso se le prime importazioni significative di gas comincino proprio in quegli anni (in Italia già nel 1969) e “decollino” nella seconda metà degli anni Settanta.

Oggi i paesi dell’Ue27 consumano il quadruplo del gas che consumavano nel 1970, mentre la produzione europea è passata da soddisfare il 36% della domanda nel 1980, all’attuale 13%. Insomma: da una “dipendenza” a un’altra.

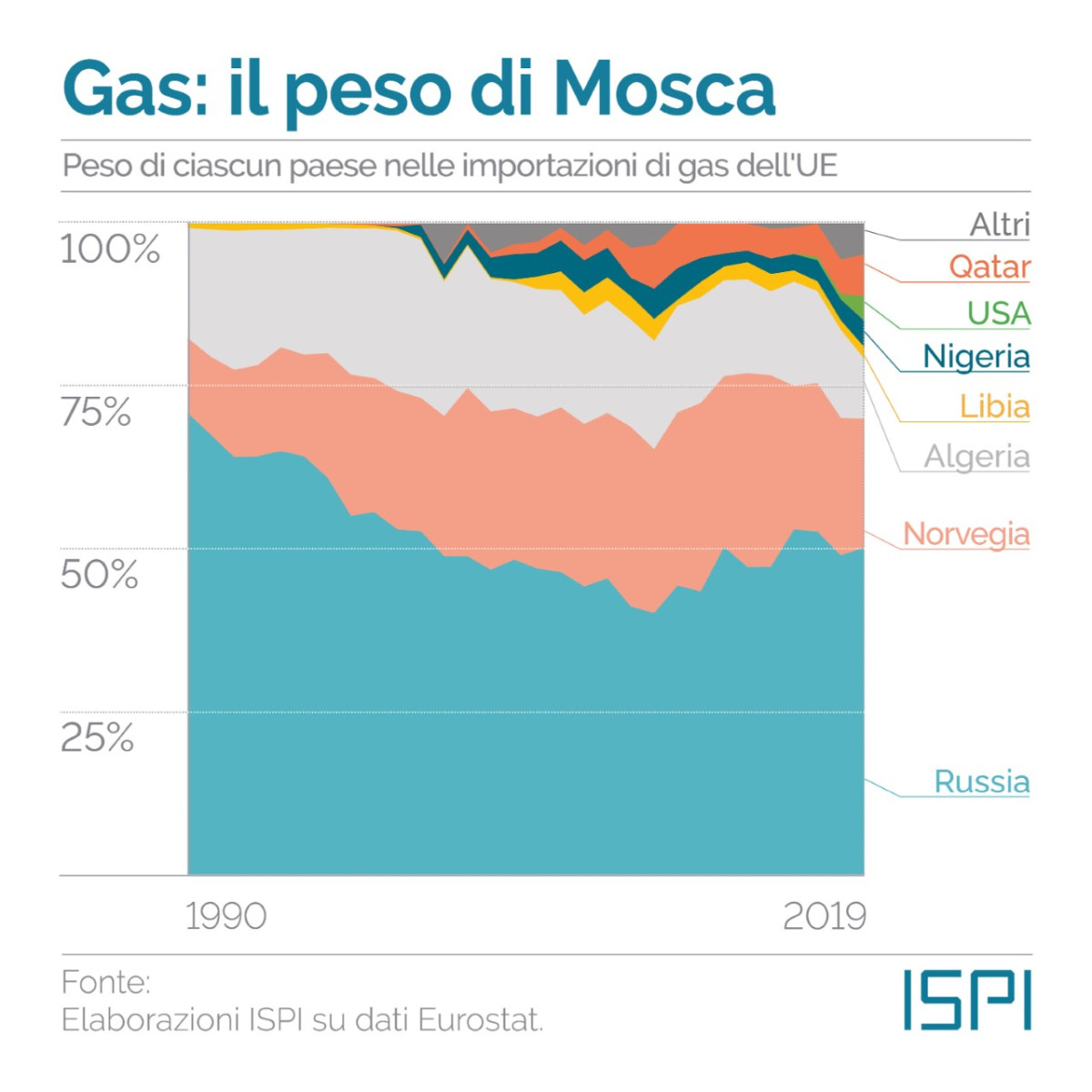

Una maggiore dipendenza dal gas si è presto tradotta in una dipendenza energetica dalla Russia. Nel 1990, l’Ue riceveva infatti da Mosca ben il 75% delle sue importazioni di gas. Nel corso degli anni questa quota si è ridotta fino a toccare un minimo del 40% nel 2009 e 2010, quando per la prima volta la Russia chiuse i rubinetti verso l’Ucraina e parte dell’Unione.

Negli anni successivi l’Ue ha cercato attivamente di diversificare le proprie fonti di approvvigionamento di gas, in particolare puntando sul gas naturale liquefatto (GNL). Ma la “dipendenza” da Mosca è un fatto strutturale e geografico: è molto più facile ed economico trasportare gas via tubo, e un enorme produttore non lontano dai grandi consumatori europei è un partner inevitabile.

Per questo, malgrado le intenzioni sulla carta fossero quelle di diversificare le forniture, il calo di produzione in Norvegia, i problemi di produzione in Algeria e l’instabilità in Libia hanno al contrario aumentato la dipendenza europea da Mosca. Tra il 2009 e oggi la quota di gas che l’Ue riceve dalla Russia è risalita fino a circa il 50% del totale.

Potendo fare affidamento su un potere di mercato del 50%, la Russia è di fatto un oligopolista. Di conseguenza i prezzi sul mercato europeo sono influenzabili dalle strategie adottate da Gazprom, l’azienda russa che si occupa di vendere ed esportare il gas naturale. E che, a partire dalla scorsa estate, ha gradualmente ridotto le forniture di gas verso l'Ue, da ottobre scese sotto i minimi del quinquennio 2015-2019.

La forte domanda europea di gas degli ultimi mesi (anche causata dalla scarsa produzione di elettricità da fonti rinnovabili dell’estate scorsa), assieme alla graduale chiusura dei rubinetti russi, hanno prima lasciato i livelli di stoccaggio di gas naturale ai minimi degli ultimi dieci anni e poi, nel corso dell’autunno e ora dell’inverno, costretto i governi europei a utilizzarli più del previsto (anche se un gennaiomite sta in parte compensando).

E se con consumi in ripresa l’offerta di gas naturale crolla, il mercato di certo non sta a guardare.

Forse peggio. Il risultato delle azioni di Gazprom è che nel giro di un anno i prezzi del gas in Europa sono quintuplicati, e secondo l’IMF potrebbero crescere ancora del 58% nel corso del 2022. Con essi aumenterebbe la spesa europea per l’energia nel 2022 che, anche senza un taglio del gas russo, ammonterà a circa 1000 miliardi di dollari: il doppio rispetto al 2019.

Le analogie con la crisi energetica del ‘73 non sono poche. Anch’essa fu provocata dalla volontà di un oligopolista (l’OPEC) di ridurre le proprie forniture (di greggio) verso i paesi occidentali per cause geopolitiche (il loro sostengo a Israele durante la guerra del Kippur). Ma allora i prezzi aumentarono “solo” di un fattore 2,5.

Fu comunque sufficiente per contribuire al rallentamento della crescita economica mondiale dal 6,8% nel 1973 al 2,8% nel 1974, all’aumento dell’inflazione (cresciuta negli Usa dal 3% del 1972 al 12% del 1974) e del debito pubblico (quello italiano raddoppiò, dal 30% del 1972 al 60% del 1976). Non le prospettive migliori per lo scenario odierno, già segnato da un rimbalzo economico minore delle previsioni, alta inflazione e debito pubblico ai massimi storici.

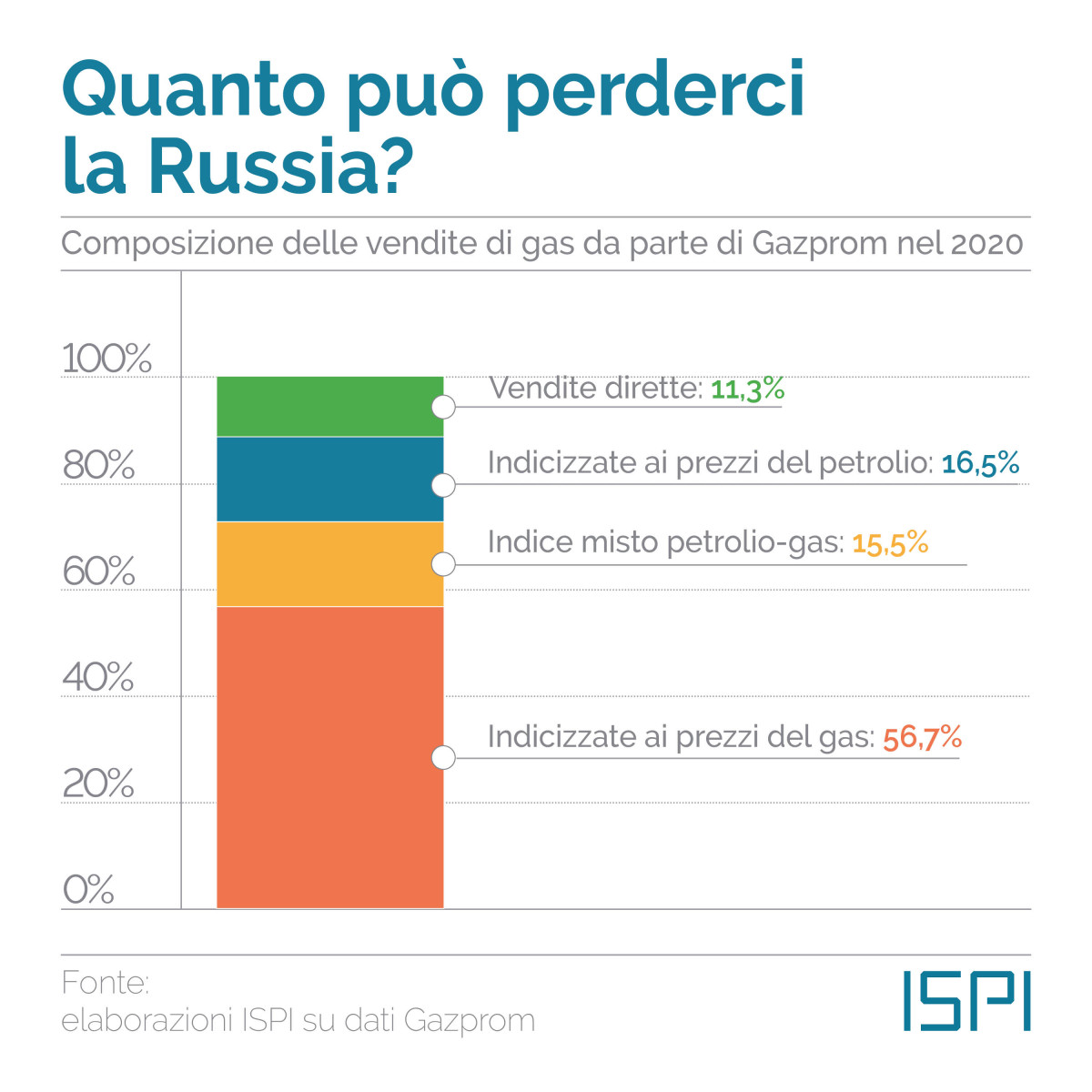

In realtà, potrebbe addirittura guadagnarci. Questo succede proprio a causa del fatto che Gazprom è il maggior fornitore di gas naturale dell’Unione europea, e che il mercato del gas è di fatto oligopolistico (pochi attori si dividono grandi “fette di torta”). Ma anche perché l’Ue non ha valutato attentamente le conseguenze della propria tensione “liberalizzatrice” degli ultimi decenni, che ha spinto i produttori di gas a stipulare contratti sempre più indicizzati ai prezzi spot del gas.

Le entrate di Gazprom dalle vendite di gas all’Ue ammontano a circa 7 miliardi al mese. Nell’ultimo trimestre del 2021 Gazprom ha tagliato le forniture di circa un quarto, il che nel breve termine avrebbe dovuto corrispondere a una perdita secca di quasi 2 miliardi al mese.

Tuttavia, anche a seguito delle spinte europee, da anni la maggior parte delle forniture di Gazprom all’Ue è indicizzata ai prezzi del gas naturale spot (il 57% nel 2020). E la posizione di oligopolista di Gazprom fa sì che, in tempi di alta domanda di gas, quando la compagnia taglia le forniture proprio l’aumento dei prezzi (oggi quintuplicati) possa più che compensare le perdite causate dai minori volumi inviati. Non a caso Gazprom ha annunciato entrate e profitti record nel 2021, e si attende risultati altrettanto smaglianti quest’anno.

Le cose cambierebbero in caso di un embargo totale: le entrate di Gazprom crollerebbero a zero. Un costo significativo ma anche in questo caso non impossibile da sopportare per Mosca, dal momento che la Banca centrale russa dispone di 600 miliardi di dollari in riserve, e che le perdite nette ammonterebbero a 7 miliardi di dollari al mese (a cui andrebbero ad aggiungersi le penali contrattuali per mancata consegna). E un costo comunque proibitivo per l'Europa.

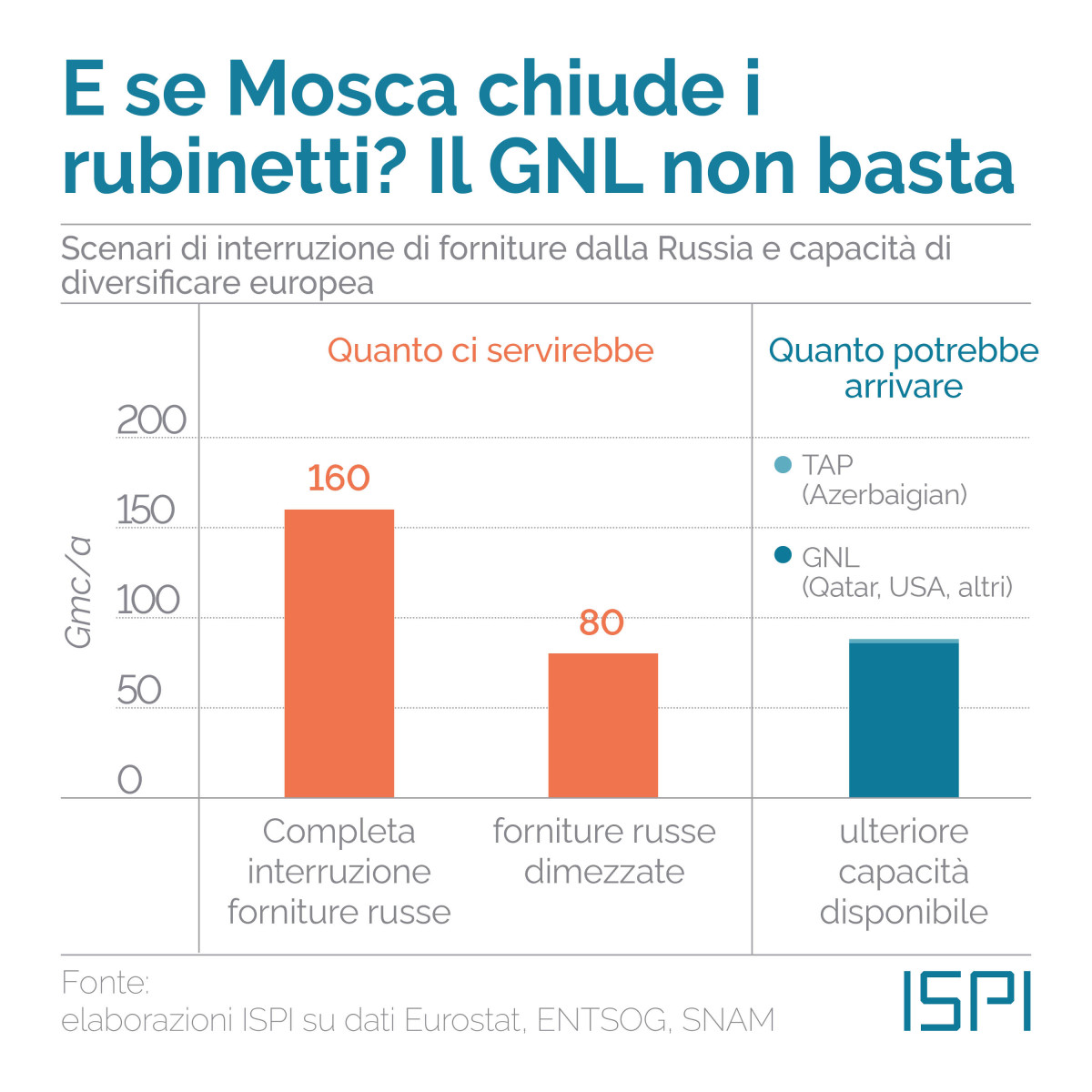

E se davvero Putin o eventuali sanzioni chiudessero tutti i gasdotti che trasportano il gas russo in Occidente? In questo caso oltre al gas proveniente dagli altri fornitori (che oggi costituisce l’altra metà delle importazioni totali) e il gas immagazzinato negli stoccaggi, l’Europa avrebbe come ultima spiaggia quella di aumentare le importazioni di gas liquefatto. Ma basterebbe?

Qui sopra trovate due scenari: una completa riduzione delle forniture di gas russo o un loro dimezzamento (quest’ultimo scenario non lontano dal –40% di forniture giunte nell’ultimo mese). In teoria, la capacità di rigassificazione europea sembrerebbe capace di far fronte ad ammanchi molto grandi: ammonta infatti a 215 miliardi di metri cubi l’anno (Gmc/a). In realtà dal computo va esclusa la capacità di rigassificazione in Spagna: 69 Gmc/a, ma quasi completamente scollegati dal resto del continente. E vanno poi sottratti circa 60 Gmc/a di importazioni che il resto dell’Ue (Spagna esclusa) già importava nei dodici mesi precedenti la crisi.

Di fatto, dunque, la capacità di rigassificazione disponibile ammonta a 86 Gmc/a. A questa possiamo aggiungere circa 3 Gmc/a che l’Azerbaigian potrebbe inviare verso l’Europa lungo il gasdotto TAP, oltre ai 7 che ha già inviato nel 2021. Poca cosa. Mentre Algeria e Libia non sembrano attualmente in grado di aumentare le forniture.

Insomma, a fronte del taglio del 40% delle forniture, l’Ue sta già utilizzando circa 70 Gmc/a di questa capacità residua per importare GNL “a tutto gas”. Già così, alcuni paesi con stoccaggi bassi o poco collegati dalle infrastrutture europee provenienti da occidente (per esempio i paesi dell’Europa centro-orientale) rischiano di esaurire gli stoccaggi entro la fine dell’inverno. Dunque a Mosca basterebbe una piccola spinta in più per mettere l’Europa con le spalle al muro.